Ofertas Encerradas

Headline Prime I FIP (1ª Emissão)

-

Público-Alvo

Investidor Qualificado

-

Volume da Oferta

Até R$200.000.000,00

-

Preço de Emissão

R$1.000,00

MATERIAL PUBLICITÁRIO

Vídeo Publicitário

Sumário Executivo

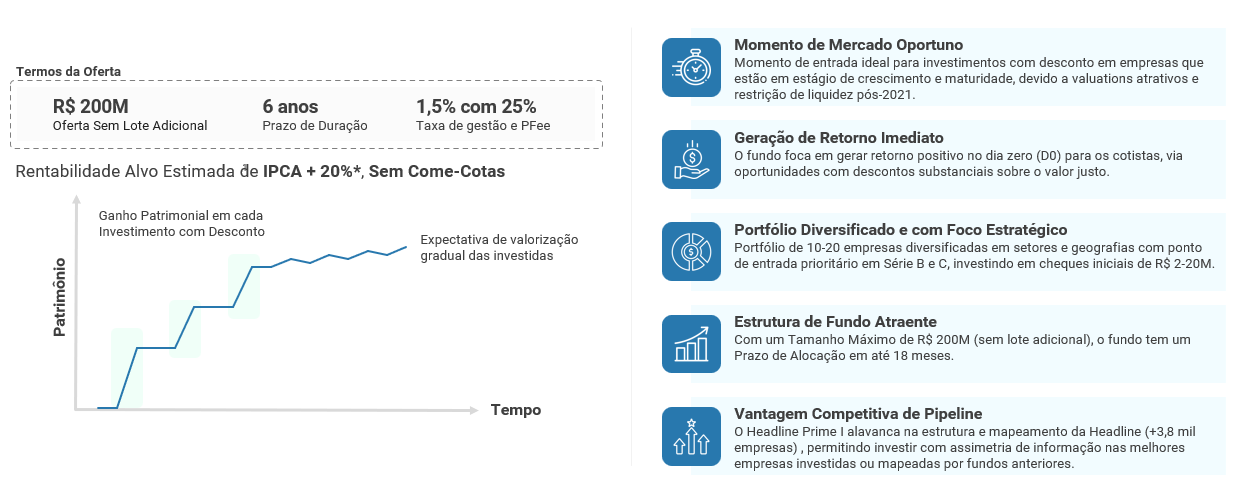

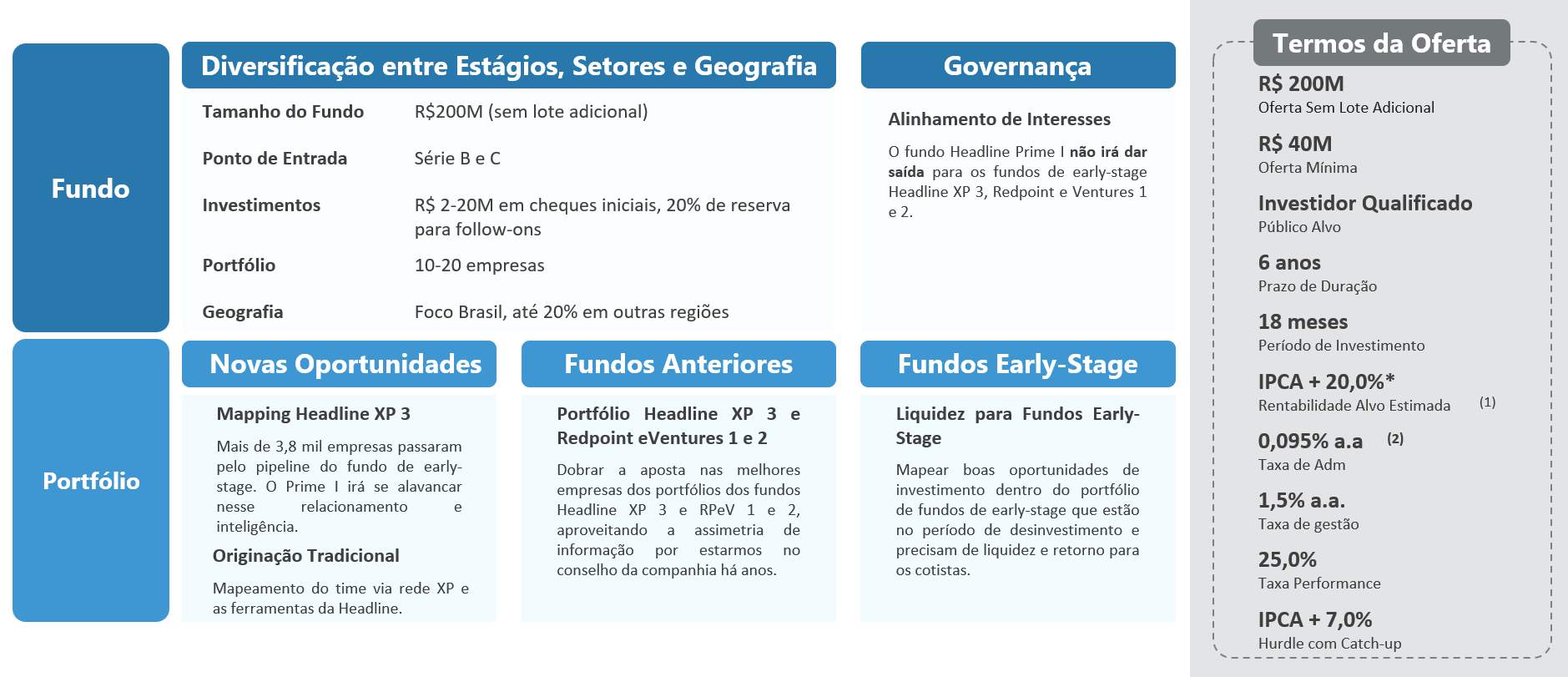

Fundo tático de tamanho limitado para aproveitar o momento de baixa liquidez e a assimetria de informação que a Headline tem para gerar retorno de cota no D0

*QUALQUER RENTABILIDADE ESPERADA PREVISTA NÃO REPRESENTA E NEM DEVE SER CONSIDERADA, A QUALQUER MOMENTO E SOB QUALQUER HIPÓTESE, COMO PROMESSA, GARANTIA OU SUGESTÃO DE RENTABILIDADE FUTURA MÍNIMA OU GARANTIDA AOS INVESTIDORES.

Fonte: Headline | Notas: (1) Rentabilidade Alvo Estimada para o investimento nas cotas das Subclasses A e B; (2) data base 21/08/2025

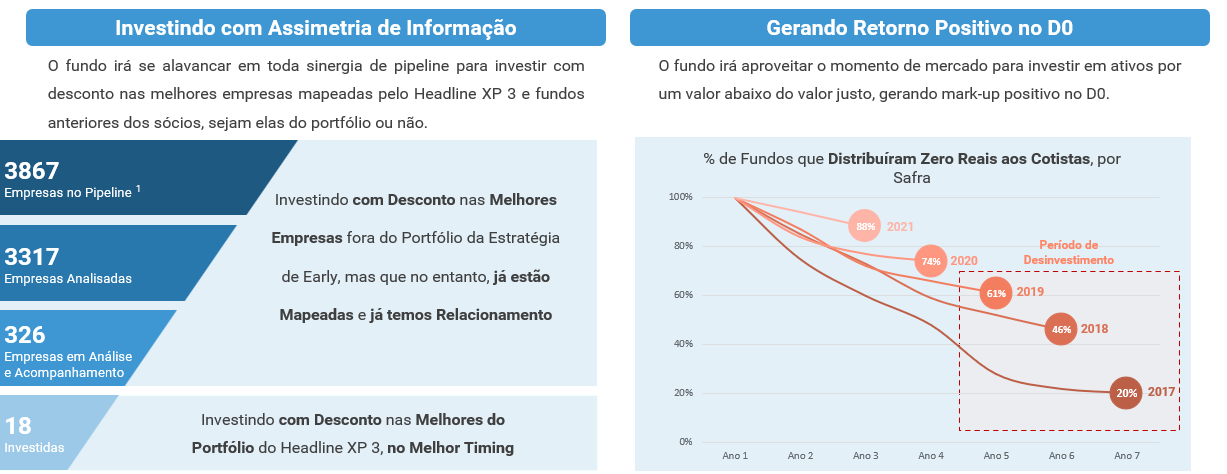

Maximizando o Retorno

O Headline Prime I terá uma combinação estratégica com uma abordagem de investimento em empresas de estágio de crescimento e maturidade, somado a uma abordagem de secundárias, ambas complementares para a construção de um portfólio robusto.

Fonte: Headline, Carta VC Fund Performance | Notas: (1) data base 21/08/2025

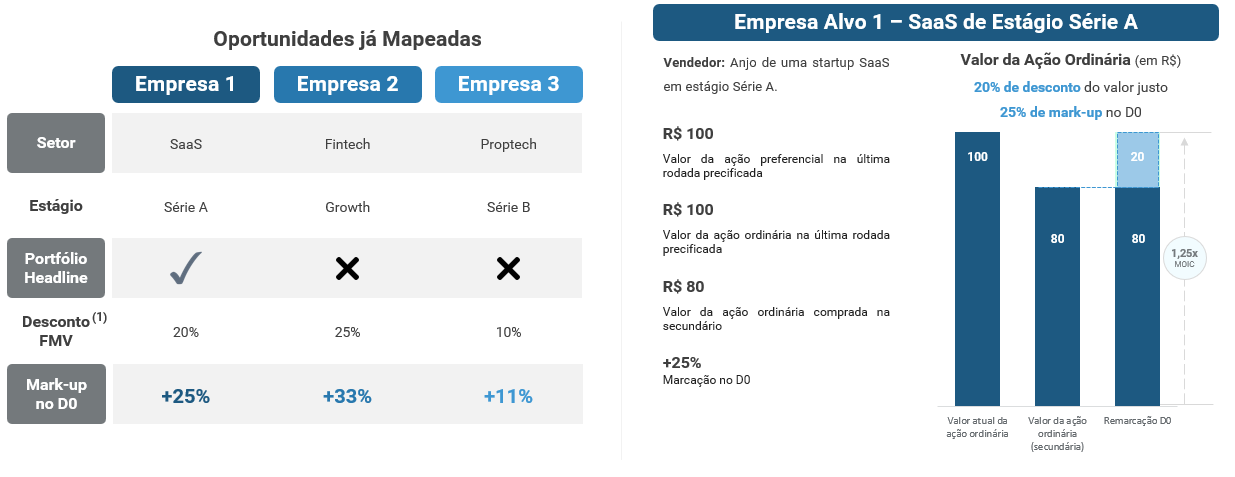

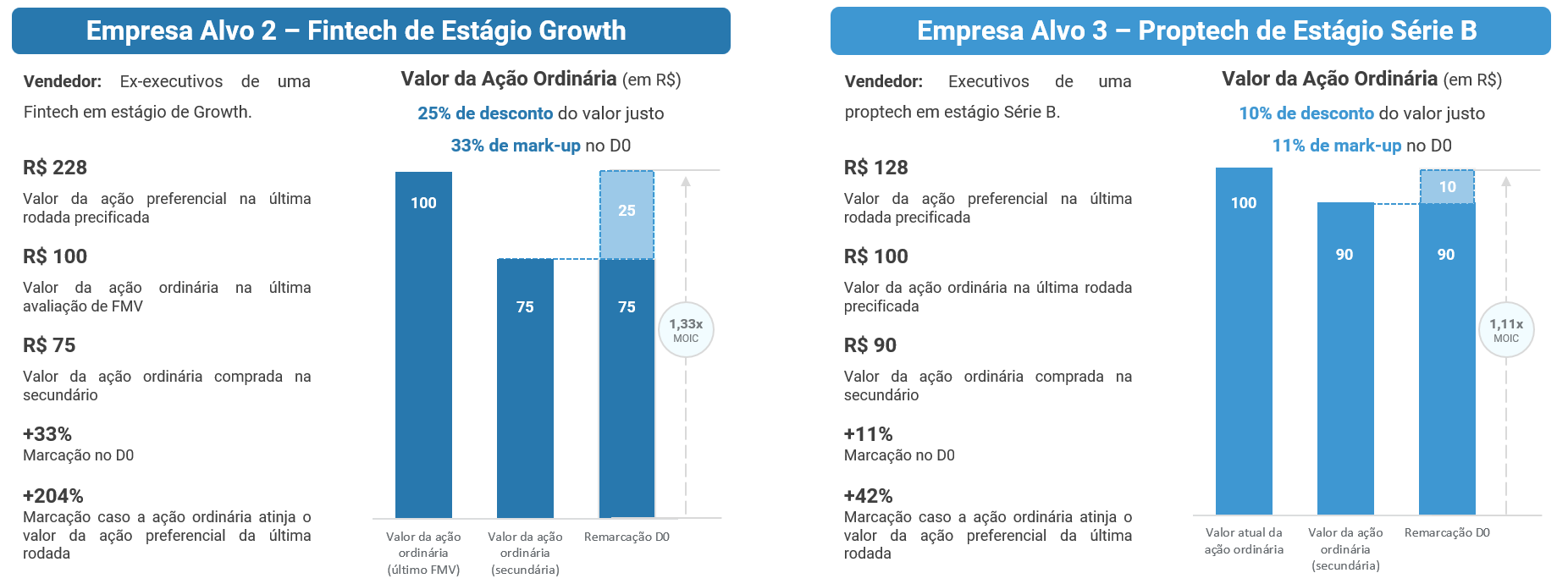

Em Casos Reais, Oferecendo aos Cotistas Retorno no D0

Por realizar apenas investimentos oportunísticos, o fundo irá oferecer aos cotistas retorno positivo no momento seguinte a cada investimento. O preço de remarcação dos ativos será realizado por uma empresa externa e independente*.

(1) O desconto pode sofrer alterações com base nas negociações em andamento.

*QUALQUER RENTABILIDADE ESPERADA PREVISTA NÃO REPRESENTA E NEM DEVE SER CONSIDERADA, A QUALQUER MOMENTO E SOB QUALQUER HIPÓTESE, COMO PROMESSA, GARANTIA OU SUGESTÃO DE RENTABILIDADE FUTURA MÍNIMA OU GARANTIDA AOS INVESTIDORES.

Fonte: Headline

Headline Prime I

Portfólio de 10-20 empresas diversificado em termos de estágios (Série B e C), setores, regiões (Brasil e LatAm) e as melhores empresas de growth e rodadas oportunísticas.

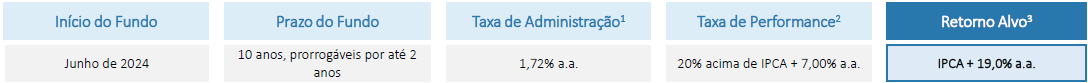

*Przo de Duração poderá ser estendido ou reduzido em até 2 (dois) períodos de 1 (um) ano cada, a critério do Gestor

Cronograma da Oferta

| Evento | Etapa | Data prevista |

|---|---|---|

| 1 | Registro automático da Oferta na CVM Divulgação do Anúncio de Início Disponibilização do Prospecto Definitivo e da Lâmina | 25/08/2025 |

| 2 | Início das apresentações a potenciais Investidores | 26/08/2025 |

| 3 | Início do Período de Coleta de Intenções de Investimento Divulgação de Comunicado ao Mercado | 01/09/2025 |

| 4 | Início do 1º Período de Desistência | 02/09/2025 |

| 5 | Encerramento do 1º Período de Desistência | 09/09/2025 |

| 6 | Divulgação do Comunicado ao Mercado da 2ª Modificação da Oferta | 25/09/2025 |

| 7 | Início do 2º Período de Desistência | 26/09/2025 |

| 8 | Encerramento do 2º Período de Desistência | 03/10/2025 |

| 9 | Encerramento do Período de Coleta de Intenções de Investimento | 29/10/2025 |

| 10 | Data de realização do Procedimento de Alocação Data de Subscrição das Cotas Subclasse A, Subclasse B e Subclasse C | 30/10/2025 |

| 11 | Data de Liquidação das Cotas do Fundo DI pelos Investidores Subclasse A | 03/11/2025 |

| 12 | Data máxima para Divulgação do Anúncio de Encerramento | 21/02/2026 |

Arquivos

O Prospecto Definitivo, a Lâmina e o Anúncio de Início foram divulgados nas páginas da rede mundial de computadores do Fundo, da Administradora, da Gestora, da CVM e do Fundos.NET, administrado pela B3, nos websites indicados abaixo:

Administrador: https://www.xpi.com.br/administracao-fiduciaria/index.html (neste website clicar em “Fundos de Investimento”, buscar por “Headline Prime I Fundo de Investimento em Participações” e, então, clicar na opção desejada);

Coordenador Líder: www.xpi.com.br (neste website clicar em “Produtos e Serviços”, depois clicar em “Oferta Pública”, em seguida clicar em “Oferta Pública de Distribuição da 1ª (Primeira) Emissão de Cotas do Headline Prime I Fundo de Investimento em Participações” e, então, clicar na opção desejada);

Gestor: www.xpasset.com.br (neste website clicar em “Documentos”, depois clicar em “Documentos Institucionais”, depois clicar em “Documentos de Oferta” em seguida buscar por “Headline Prime I Fundo de Investimento em Participações” e, então, clicar na opção desejada);

CVM: www.gov.br/cvm/pt-br (A) (neste website localizar a seção “Centrais de Conteúdo”, clicar em “Central de Sistemas da CVM”, na seção “Mais Acessados” clicar em “Ofertas Públicas”, clicar em “Ofertas Registradas ou Dispensadas”, selecionar o ano “2025”, localizar a opção “Quotas de FIP/FIC-FIP” e, sem seguida, clicar no valor descrito na coluna “Primárias – Volume em R$” da referida linha, e em seguida, localizar o “Headline Prime I Fundo de Investimento em Participações”, e, então, clicar no documento desejado); ou (B) selecionar “Regulados”, clicar em “Regulados CVM (sobre e dados enviados à CVM)”, clicar em “Fundos de Investimento” clicar em “Fundos Registrados”, buscar por e acessar “Headline Prime I Fundo de Investimento em Participações”. Na sequência, clicar em “Documentos Eventuais (Assembleia, Fato Relevante, Prospecto, Regulamento etc.)” e, então, localizar o documento desejado); e

B3: https://www.gov.br/cvm/pt-br (na página principal, clicar em “Regulados”, clicar em “Regulados CVM (sobre e dados enviados à CVM)”, “Fundos de Investimento” clicar em “Fundos Registrados”, buscar por e acessar “Headline Prime I Fundo de Investimento em Participações”. Selecione “aqui” para acesso ao sistema Fundos.NET, e, então, clicar na opção desejada).

LEIA O PROSPECTO, A LÂMINA E O REGULAMENTO DO FUNDO ANTES DE ACEITAR A OFERTA, EM ESPECIAL A SEÇÃO DOS “FATORES DE RISCO”

XP Selection Prime Feeder FIP (1ª Emissão)

-

Público-Alvo

Investidor Qualificado

-

Volume da Oferta

Até R$400.000.000,00

-

Montante Mínimo

R$50.000.000,00

-

Preço de Emissão

R$1.000,00

Cronograma

| Evento | Etapa | Data prevista |

|---|---|---|

| 1 | Registro automático da Oferta na CVM Divulgação do Anúncio de Início Disponibilização deste Prospecto Definitivo e da Lâmina | 24/07/2025 |

| 2 | Início das apresentações para potenciais investidores | 25/07/2025 |

| 3 | Início do Período de Coleta de Intenções de Investimento | 31/07/2025 |

| 4 | Divulgação do Comunicado de Modificação da Oferta Nova disponibilização deste Prospecto Definitivo e da Lâmina | 24/10/2025 |

| 5 | Início do Período de Desistência em decorrência da Modificação da Oferta | 27/10/2025 |

| 6 | Encerramento do Período de Desistência em decorrência da Modificação da Oferta | 31/10/2025 |

| 7 | Divulgação deste Segundo Comunicado de Modificação da Oferta Nova disponibilização do Prospecto Definitivo e da Lâmina | 05/11/2025 |

| 8 | Início do Período de Desistência em decorrência da Segunda Modificação da Oferta | 06/11/2025 |

| 9 | Encerramento do Período de Desistência em decorrência da Segunda Modificação da Oferta | 12/11/2025 |

| 10 | Encerramento do Período de Coleta de Intenções de Investimento | 15/12/2025 |

| 11 | Data de realização do Procedimento de Alocação Data de Subscrição das Cotas A e B | 16/12/2025 |

| 12 | Data máxima para divulgação do Anúncio de Encerramento | 20/01/2026 |

¹As datas previstas acima são meramente indicativas e estão sujeitas a alterações, atrasos e antecipações sem aviso prévio, a critério do Coordenador Líder. Qualquer modificação no cronograma da distribuição deverá ser comunicada à CVM e poderá ser analisada como uma modificação da Oferta, seguindo o disposto na Resolução CVM 160. Caso ocorram alterações das circunstâncias, revogação, modificação, suspensão ou cancelamento da Oferta, tal cronograma poderá ser alterado. A ocorrência de revogação, suspensão ou cancelamento na Oferta será imediatamente divulgada nas páginas da rede mundial de computadores do Coordenador Líder, da Administradora, da Gestora e da CVM, por meio dos veículos também utilizados para disponibilização deste Prospecto Definitivo e da Lâmina.

Arquivos

Disclaimer

O Prospecto Definitivo, a Lâmina e o Anúncio de Início estão, bem como o Anúncio de Encerramento estará, disponíveis nas páginas da rede mundial de computadores da Administradora, do Coordenador Líder, da CVM, da Gestora e da B3, nos websites indicados abaixo:

Administradora: https://www.xpi.com.br/administracao-fiduciaria/index.html (neste website clicar em “Fundos de Investimento”, buscar por “XP Selection Prime Fundo de Investimento em Participações” e, então, clicar na opção desejada);

Coordenador Líder: www.xpi.com.br (neste website clicar em “Produtos e Serviços”, depois clicar em “Oferta Pública”, em seguida clicar em “Oferta Pública de Distribuição da 1ª (Primeira) Emissão de Cotas do XP Selection Prime Fundo de Investimento em Participações” e, então, clicar na opção desejada);

Gestora: www.xpasset.com.br (neste website clicar em “Fundos” , depois clicar em “FIP, FIDC e Listados”, em seguida buscar por “XP Selection Prime Fundo de Investimento em Participações” e, então, clicar na opção desejada);

CVM: www.gov.br/cvm/pt-br (A) (neste website localizar a seção “Centrais de Conteúdo”, clicar em “Central de Sistemas da CVM”, na seção “Mais Acessados” clicar em “Ofertas Públicas”, clicar em “Ofertas Registradas ou Dispensadas”, selecionar o ano “2025”, localizar a opção “Quotas de FIP/FIC-FIP” e, sem seguida, clicar no valor descrito na coluna “Primárias – Volume em R$” da referida linha, e em seguida, localizar o “XP Selection Prime Fundo de Investimento em Participações”, e, então, clicar no documento desejado); ou (B) selecionar “Regulados”, clicar em “Regulados CVM (sobre e dados enviados à CVM), clicar em “Fundos de Investimento” clicar em “Fundos Registrados”, buscar por e acessar “XP Selection Prime Fundo de Investimento em Participações”. Na sequência, clicar em “Documentos Eventuais (Assembleia, Fato Relevante, Prospecto, Regulamento etc.)” e, então, localizar o documento desejado); e

B3: https://www.gov.br/cvm/pt-br (na página principal, clicar em “Regulados”, clicar em “Regulados CVM (sobre e dados enviados à CVM)”, “Fundos de Investimento” clicar em “Fundos Registrados”, buscar por e acessar “XP Selection Prime Fundo de Investimento em Participações”. Selecione “aqui” para acesso ao sistema Fundos.NET, e, então, clicar na opção desejada).

Maiores informações sobre a distribuição da Oferta, podem ser obtidas junto ao Coordenador Líder ou a CVM, nos endereços indicados no Anúncio de Início e no Prospecto Definitivo.

As Cotas não contarão com classificação de risco conferida por agência classificadora de risco em funcionamento no país.

A RESPONSABILIDADE DO COTISTA DETENTOR DE COTAS É LIMITADA AO VALOR DAS COTAS SUBSCRITAS, NOS TERMOS DO ARTIGO 18 DA PARTE GERAL DA RESOLUÇÃO CVM 175, OBSERVADO O FATOR DE RISCO “RISCO DE PATRIMÔNIO LÍQUIDO NEGATIVO” DESCRITO NA SEÇÃO “FATORES DE RISCO” DO PROSPECTO DEFINITIVO.

O REGISTRO DA PRESENTE OFERTA NÃO IMPLICA, POR PARTE DA CVM, GARANTIA DE VERACIDADE DAS INFORMAÇÕES PRESTADAS OU JULGAMENTO SOBRE A QUALIDADE DO FUNDO, BEM COMO SOBRE AS COTAS DA PRIMEIRA EMISSÃO DISTRIBUÍDAS.

CONSIDERANDO QUE A OFERTA FOI SUBMETIDA AO RITO DE REGISTRO AUTOMÁTICO DE DISTRIBUIÇÃO, OS DOCUMENTOS RELATIVOS ÀS COTAS E À OFERTA NÃO FORAM OBJETO DE REVISÃO PRÉVIA PELA CVM, INCLUINDO, SEM LIMITAÇÃO, TODOS OS DOCUMENTOS DA OFERTA.

OS INVESTIDORES DEVEM LER A SEÇÃO “FATORES DE RISCO” DO PROSPECTO DEFINITIVO.

QUAISQUER OUTRAS INFORMAÇÕES OU ESCLARECIMENTOS SOBRE O FUNDO, AS COTAS, A OFERTA E O PROSPECTO PODERÃO SER OBTIDOS JUNTO À ADMINISTRADORA, GESTORA, COORDENADOR LÍDER E/OU CVM, POR MEIO DOS ENDEREÇOS, TELEFONES E E-MAILS INDICADOS NO PROSPECTO.

Principais Fatores de Risco do Fundo

1.Risco de Liquidez dos ativos integrantes da Carteira do Fundo;

2.Pagamento Condicionado aos Retornos dos Ativos da Classe;

3.Restrições ao Resgate de Cotas e Liquidez Reduzida no Mercado Secundário;

4.Risco de Patrimônio Líquido Negativo e Responsabilidade dos Cotistas;

5. Risco relacionado ao Fundo DI e ao Mecanismo de controle de chamadas de capital.

1ª Emissão – XP Habitat Renda Imobiliária

-

Público-Alvo

Investidor Geral

-

Volume da Oferta

Até R$400.000.000,00

-

Investim. Mín. por Investidor

R$1.000,00

-

Preço de Emissão

R$100,00

MATERIAL PUBLICITÁRIO

Vídeo Publicitário

Resumo da Oferta

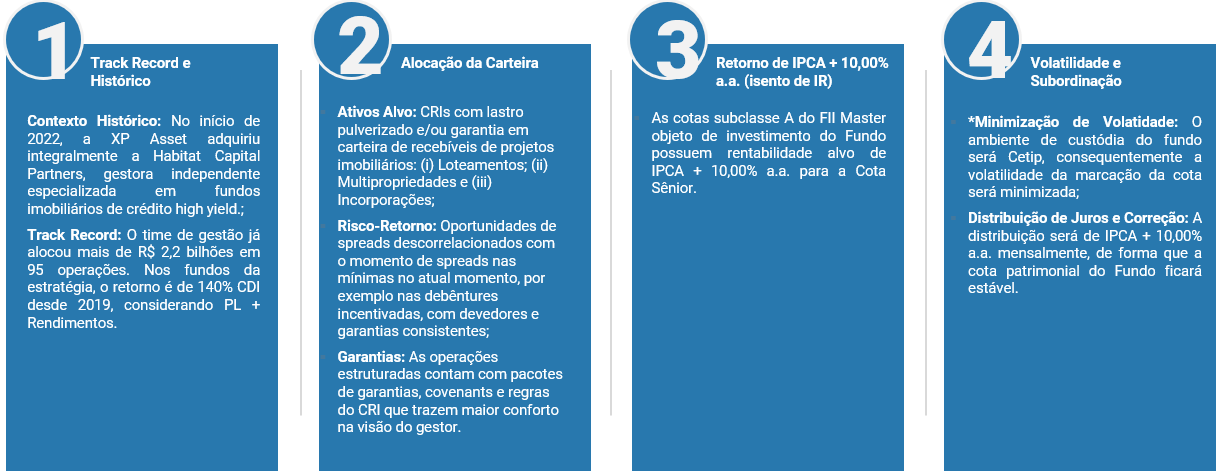

O HISTÓRICO DA GESTORA NÃO REPRESENTA E NEM DEVE SER CONSIDERADO, A QUALQUER MOMENTO OU SOB QUALQUER HIPÓTESE, COMO PROMESSA, GARANTIA OU SUGESTÃO DE RENTABILIDADE FUTURA DO FUNDO.

Fonte: XP Asset Management. *Nota: Espera-se que o valor das cotas não tenha a mesma volatilidade daquelas que ocorrem no ambiente de bolsa.

Track Record da Estratégia Habitat

Diferenciação Setorial¹

Atuação em setores pouco atendidos pelo mercado de crédito imobiliário, garantindo acesso à operações exclusivas, na visão da Gestora.

Lastro Pulverizado¹

Experiência na análise de carteiras de recebíveis que contemplam milhares de devedores com ticket médio baixo.

Controle Integrado²

Acompanhamento recorrente das operações investidas (visitas in loco, evolução das obras, desempenho das carteiras de recebíveis).

Modelo de Estruturação "Não-Negociável"²

Incorporação de modelo de garantias, covenants e regras do CRI em todas as operações.

Diversificação Geográfica²

Investimentos em todas as regiões do Brasil.

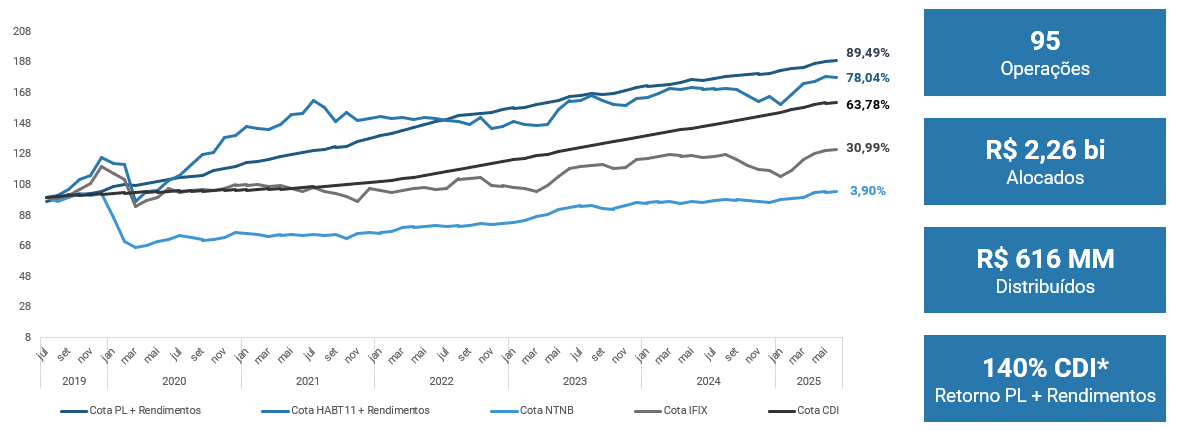

Operando a estratégia desde 2019, buscando gerar retornos superiores aos principais índices de mercado.

Fonte: XP Asset Management | https://www.infomoney.com.br/negocios/xp-asset-adquire-a-habitat-capital-partners-gestora-de-recursos-focada-em-fundos-imobiliarios/ Data de Acesso: 25/07/2025. Notas: (1) Na visão/opinião da Gestora. (2) Conforme Informado pela Gestora.

*Gráfico e Rentabilidade acumulada do HABITAT Recebíveis Pulverizados Jun/25

Tese de Investimento do Fundo

Distribuição de Renda

Fundo tem o objetivo de geração e distribuição de renda recorrente para os cotistas.

Ganho de Alfa

Identificação de oportunidades de reciclagem do portfólio investido, venda de ativos de crédito (CRI) com compressão de taxa e geração de ganho de capital para o Fundo

Benefício Fiscal*

Isenção de IR sobre rendimentos distribuídos para pessoas físicas.

Acessibilidade

Tickets acessíveis para Investimentos no setor Imobiliário, na visão da gestora.

Gestão Profissional

Time de investimentos com experiência no setor de FII, CRI, Tijolo, Renda Fixa e Gestão de Fundos de Investimento.

Diversificação de Risco e Região

Investimento em diversos segmentos do setor e regiões consolidadas ou com tendência de crescimento econômico e populacional, ainda com baixa oferta de capital.

Fonte: XP Asset Management. Imagens meramente ilustrativas. *A tributação dos Fundos de Investimento Imobiliário (FIIs) é regida pela Lei nº 8.668/93, que instituiu a isenção de Imposto de Renda (IR) sobre os rendimentos distribuídos pelos FIIs a seus cotistas pessoas físicas.

Destinação de Recursos

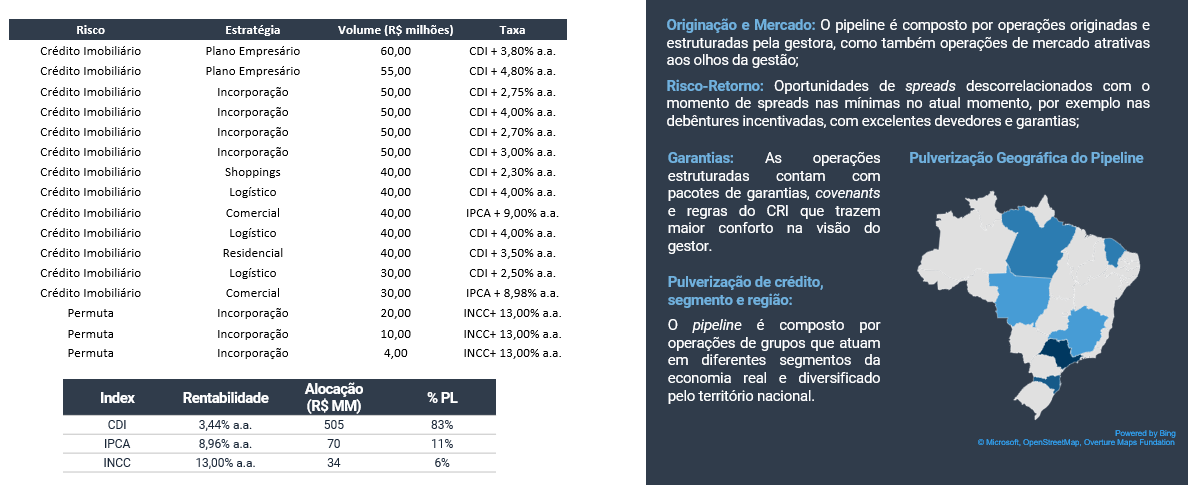

Originação de Mercado²

O pipeline é composto por operações originadas e

estruturadas pela gestora, como também operações de mercado atrativas aos olhos da gestão

Risco-Retorno²

Oportunidades de spreads descorrelacionados com o momento de spreads nas mínimas no atual momento, com devedores e garantias consistentes

Garantias³

As operações estruturadas contam com pacotes de garantias, covenants e regras do CRI que trazem maior conforto na visão do gestor

Pulverização de Crédito, Segmento e Região²

O pipeline é composto por operações de grupos que atuam em diferentes segmentos da economia real e diversificado pelo território nacional.

Fonte: XP Asset Management. Notas: (1) Parte dos ativos mencionado acima, estão em fase de estruturação e podem ter descasamento entre a data de investimento. (2) Conforme informado pela Gestora.(3) Nos termos do item III, Quadro A do Anexo I ao Regulamento"

AS INFORMAÇÕES CONTIDAS NESTE SLIDE TRATAM-SE DA TESE DE INVESTIMENTO DESENVOLVIDO PELO GESTOR COM BASE EM SUAS POLÍTICAS INTERNAS. NÃO HÁ GARANTIA DE QUE POTENCIAIS OPORTUNIDADES ESTARÃO DISPONÍVEIS PARA O GESTOR, NEM DE QUE O GESTOR SERÁ CAPAZ DE IDENTIFICAR OPORTUNIDADES DE INVESTIMENTO APROPRIADAS, IMPLEMENTAR SUA ESTRATÉGIA DE INVESTIMENTO, ALCANÇAR SEUS OBJETIVOS OU EVITAR PERDAS SUBSTANCIAIS. NÃO HÁ GARANTIA DE QUE AS INFORMAÇÕES AQUI INDICADAS NÃO SOFRAM ALTERAÇÕES NO LONGO OU CURTO PRAZO, PODENDO OCORRER ALTERAÇÕES NAS POLÍTICAS INTERNAS DE ATUAÇÃO DA GESTORA. NÃO OBSTANTE O EXPOSTO ACIMA NÃO HÁ GARANTIA DE QUE A GESTORA CONSEGUIRÁ DESTINAR OS RECURSOS ORIUNDOS DA OFERTA DE FORMA PREVISTA NO ESTUDO DE VIABILIDADE DESSA FORMA, O PIPELINE ACIMA É MERAMENTE INDICATIVO E, CASO OS RECURSOS OBTIDOS PELA OFERTA SEJAM SUPERIORES AOS RECURSOS NECESSÁRIOS PARA A AQUISIÇÃO DOS ATIVOS, OS RECURSOS CAPTADOS POR MEIO DA OFERTA SERÃO DESTINADOS PARA A AQUISIÇÃO DE ATIVOS, AINDA NÃO DEFINIDOS ATÉ A PRESENTE DATA QUALQUER RENTABILIDADE ESPERADA PREVISTA NÃO REPRESENTA E NEM DEVE SER CONSIDERADA, A QUALQUER MOMENTO E SOB QUALQUER HIPÓTESE, COMO PROMESSA, GARANTIA OU SUGESTÃO DE RENTABILIDADE FUTURA MÍNIMA OU GARANTIDA AOS INVESTIDORES.

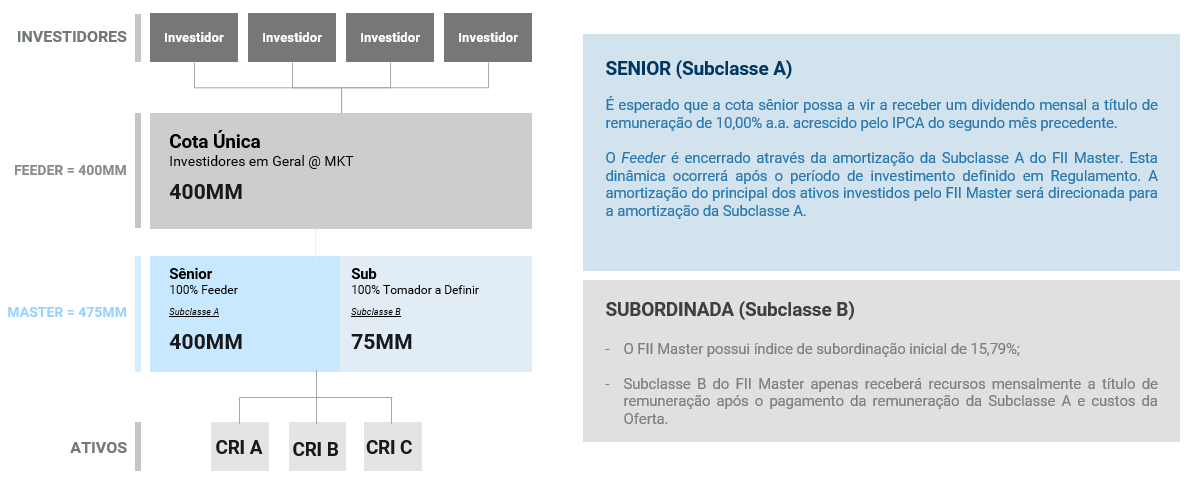

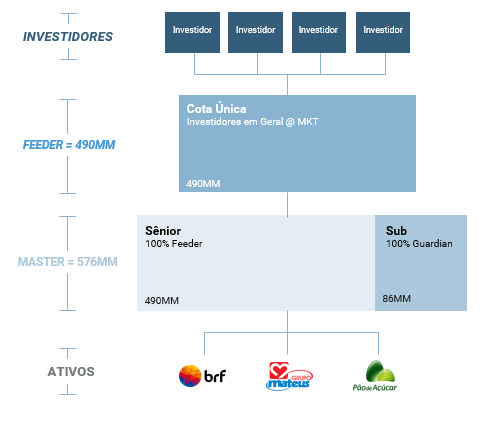

Estrutura do Fundo

Fonte: Regulamento. Nota: O valor mínimo de subordinação é de 12,50%.

Características da Oferta

| Oferta | Oferta sob o rito de registro automático, nos termos da Resolução CVM 160 |

| Emissão | 1ª (primeira) Emissão de Cotas do Fundo XP HABITAT RENDA IMOBILIÁRIA FEEDER FUNDO DE INVESTIMENTO IMOBILIÁRIO – RESPONSABILIDADE LIMITADA |

| Coordenadores | XP Investimentos Corretora de Câmbio, Títulos e Valores Mobiliários S.A. |

| Regime de Distribuição das Cotas | Melhores esforços de colocação |

| Preço de Emissão | R$ 100,00 (cem reais) |

| Montante Inicial da Oferta | R$ 400.000.000,00 (quatrocentos milhões de reais), observado a possibilidade de lote adicional em 25% |

| Montante Mínimo da Oferta | R$ 70.000,00 (setenta milhões de reais) |

| Investimento Mínimo por Investidor | R$ 1.000,00 (mil reais) |

| Público-Alvo | Investidores em Geral |

| Ambiente de Distribuição e Negociação | Ambiente de Balcão (CETIP, B3) |

Cronograma Objetivo da Oferta

| Evento | Etapa | Data prevista |

|---|---|---|

| 1 | Protocolo do Pedido de Registro da Oferta na ANBIMA | 24/07/2025 |

| 2 | Requerimento de registro automático da Oferta na CVM Divulgação do Aviso ao Mercado e da Lâmina Disponibilização do Prospecto Preliminar | 01/08/2025 |

| 3 | Início das apresentações a potenciais Investidores | 04/08/2025 |

| 4 | Obtenção do Registro da Oferta na CVM Divulgação do Anúncio de Início Disponibilização do Prospecto Definitivo | 05/08/2025 |

| 5 | Início do Período de Coleta de Intenções de Investimento (3) | 08/08/2025 |

| 6 | Encerramento do Período de Coleta de Intenções de Investimento | 29/08/2025 |

| 7 | Data da realização do Procedimento de Alocação | 01/09/2025 |

| 8 | Data da Liquidação da Oferta | 02/09/2025 |

| 9 | Data máxima para divulgação do Anúncio de Encerramento | 30/01/2026 |

(1) Caso ocorram alterações das circunstâncias, revogação, modificação, suspensão ou cancelamento da Oferta, tal cronograma poderá ser alterado. Para informações sobre manifestação de aceitação à Oferta, manifestação de revogação da aceitação à Oferta, modificação da Oferta, suspensão da Oferta e cancelamento ou revogação da Oferta, e sobre os prazos, termos, condições e forma para devolução e reembolso dos valores dados em contrapartida às Cotas, veja o item “Alteração das Circunstâncias, Modificação, Revogação, Suspensão ou Cancelamento da Oferta” da seção “Restrições a Direitos de Investidores no Contexto da Oferta”.

(2) A principal variável deste cronograma tentativo é o procedimento simplificado para registro de ofertas públicas de distribuição de valores mobiliários e o Convênio CVM - ANBIMA.

(3) Atingido o Montante Mínimo da Oferta, o Período de Coleta de Intenções de Investimento poderá ser encerrado a qualquer momento, pela Administradora e pela Gestora, de comum acordo com o Coordenador Líder.

Arquivos

Principais Fatores de Risco

-

Riscos relacionados a fatores macroeconômicos e política governamental.

-

Riscos relacionados à rentabilidade da Classe.

-

Risco de não materialização das perspectivas contidas nos documentos da Oferta.

-

Risco de Crédito.

-

Riscos relacionados aos créditos que lastreiam os CRI.

AS INFORMAÇÕES CONTIDAS NESTE MATERIAL TRATAM-SE DO PROCESSO DE INVESTIMENTO DESENVOLVIDO PELA GESTORA COM BASE EM SUAS POLÍTICAS INTERNAS. NÃO HÁ GARANTIA DE QUE POTENCIAIS OPORTUNIDADES ESTARÃO DISPONÍVEIS PARA A GESTORA, NEM DE QUE A GESTORA SERÁ CAPAZ DE IDENTIFICAR OPORTUNIDADES DE INVESTIMENTO APROPRIADAS, IMPLEMENTAR SUA ESTRATÉGIA DE INVESTIMENTO, ALCANÇAR SEUS OBJETIVOS OU EVITAR PERDAS SUBSTANCIAIS. NÃO HÁ GARANTIA DE QUE AS INFORMAÇÕES AQUI INDICADAS NÃO SOFRAM ALTERAÇÕES NO LONGO OU CURTO PRAZO, PODENDO OCORRER ALTERAÇÕES NAS POLÍTICAS INTERNAS DE ATUAÇÃO DA GESTORA.

AS INFORMAÇÕES CONTIDAS NESTE SLIDE TRATAM-SE DA TESE DE INVESTIMENTO DESENVOLVIDO PELA GESTORA COM BASE EM SUAS POLÍTICAS INTERNAS. NÃO HÁ GARANTIA DE QUE POTENCIAIS OPORTUNIDADES ESTARÃO DISPONÍVEIS PARA A GESTORA, NEM DE QUE A GESTORA SERÁ CAPAZ DE IDENTIFICAR OPORTUNIDADES DE INVESTIMENTO APROPRIADAS, IMPLEMENTAR SUA ESTRATÉGIA DE INVESTIMENTO, ALCANÇAR SEUS OBJETIVOS OU EVITAR PERDAS SUBSTANCIAIS. NÃO HÁ GARANTIA DE QUE AS INFORMAÇÕES AQUI INDICADAS NÃO SOFRAM ALTERAÇÕES NO LONGO OU CURTO PRAZO, PODENDO OCORRER ALTERAÇÕES NAS POLÍTICAS INTERNAS DE ATUAÇÃO DA GESTORA

O Prospecto Definitivo, a Lâmina da Oferta, o Aviso ao Mercado, o Comunicado ao Mercado e o Anúncio de Início estão disponíveis nos seguintes endereços e páginas da rede mundial de computadores da Administradora, da Gestora, dos Coordenadores, da CVM e da B3:

(i) Administradora: https://www.xpi.com.br/administracao-fiduciaria/index.html (neste website, selecionar “Fundos de Investimento”, procurar por “XP Habitat Renda Imobiliária Feeder Fundo de Investimento Imobiliário” e, então, clicar na opção desejada);

(ii) Coordenador Líder: www.xpi.com.br (neste website, clicar em “Produtos e Serviços”, depois clicar em “Oferta Pública”, em seguida clicar em “Oferta Pública Primária de Distribuição da 1ª (Primeira) Emissão da Classe Única de Cotas de Responsabilidade Limitada do XP Habitat Renda Imobiliária Feeder Fundo de Investimento Imobiliário, sob o Rito de Registro Automático de Distribuição” e, então, clicar na opção desejada);

(iii) Gestora: https://ofertas.xpasset.com.br/ (neste website, procurar por “XP Habitat Renda Imobiliária Feeder – Responsabilidade Limitada”, clicar em “Acessar Oferta” e, então, clicar na opção desejada);

(iv) CVM: https://www.gov.br/cvm/pt-br (neste website acessar “Centrais de Conteúdo”, clicar em “Central de Sistemas da CVM”, clicar em “Ofertas Públicas”, em seguida em “Ofertas Públicas de Distribuição”, clicar em “Ofertas Registradas ou Dispensadas”, selecionar o ano “2025”, em seguida clicar em “Quotas de Fundo Imobiliário”, buscar por “XP Habitat Renda Imobiliária Feeder Fundo de Investimento Imobiliário”, e, então, clicar na opção desejada); e

(v) Fundos.NET, administrado pela B3: https://www.gov.br/cvm/pt-br (na página principal, clicar em “Regulados”, clicar em “Regulados CVM (sobre e dados enviados à CVM)”, “Fundos de Investimento” clicar em “Consulta a informações de fundos”, em seguida em “Fundos Registrados”, buscar por e acessar “XP Habitat Renda Imobiliária Feeder Fundo de Investimento Imobiliário”. Selecione “aqui” para acesso ao sistema Fundos.NET, e, então, clicar na opção desejada).

Disclaimer

Antes de tomar uma decisão de investimento na Classe, os potenciais Investidores devem, considerando sua situação financeira, seus objetivos de investimento e o seu perfil de risco, avaliar, cuidadosamente, todas as informações disponíveis no Prospecto e no Regulamento e, em particular, aquelas relativas à política de investimento e composição da carteira da Classe, e aos fatores de risco descritos a seguir, relativos à Classe e ao Fundo, conforme o caso.

Para os fins da seção “Fatores de Risco”, exceto se expressamente indicado de maneira diversa ou se o contexto assim o exigir, a menção ao fato de que um risco, incerteza ou problema poderá causar ou ter ou causará ou terá “efeito adverso” ou “efeito negativo” para a Classe e/ou para o Fundo, conforme o caso, ou expressões similares, significa que tal risco, incerteza ou problema poderá ou poderia causar efeito adverso relevante nos negócios, na situação financeira, nos resultados operacionais, no fluxo de caixa, na liquidez e/ou nos negócios atuais e futuros do Fundo e/ou da Classe, bem como no preço das Cotas. Expressões similares incluídas nesta seção devem ser compreendidas nesse contexto.

As aplicações realizadas na Classe e pela Classe não contam com garantia da Administradora, do Coordenador Líder, da Gestora, do Fundo Garantidor de Crédito (“FGC”) ou de qualquer mecanismo de seguro, podendo ocorrer, inclusive, perda total do patrimônio da Classe e, consequentemente, do capital investido pelos Cotistas.

Os investimentos da Classe estão, por sua natureza, sujeitos a flutuações típicas do mercado, risco de crédito, risco sistêmico, condições adversas de liquidez e negociação atípica nos mercados de atuação e, ainda que a Administradora mantenha sistema de gerenciamento de riscos, não há garantia de completa eliminação da possibilidade de perdas para a Classe e para os Cotistas.

RECOMENDA-SE AOS INVESTIDORES INTERESSADOS QUE CONTATEM SEUS CONSULTORES JURÍDICOS E FINANCEIROS ANTES DE INVESTIR NAS COTAS.

ESTE MATERIAL PUBLICITÁRIO NÃO DEVE, EM NENHUMA CIRCUNSTÂNCIA, SER CONSIDERADO UMA RECOMENDAÇÃO DE SUBSCRIÇÃO E INTEGRALIZAÇÃO DAS NOVAS COTAS.

ESTE DOCUMENTO CONSISTE EM UM MATERIAL PUBLICITÁRIO E NÃO SE CONFUNDE COM O PROSPECTO. ESTA MENSAGEM É DESTINADA APENAS A VOCÊ. NÃO A REENCAMINHE. SE VOCÊ NÃO A RECEBEU DIRETAMENTE DO COORDENADOR LÍDER, POR FAVOR DESCONSIDERE.

LEIA O REGULAMENTO DO FUNDO, A LÂMINA E O PROSPECTO DEFINITIVO ANTES DE ACEITAR A OFERTA, EM ESPECIAL A SEÇÃO “FATORES DE RISCO”

XP Vintage I FIDC (1ª Emissão)

-

Público-Alvo

Investidor Profissional

-

Volume da Oferta

Até R$255.000.000,00

-

Montante Mínimo

Até R$25.000.000,00

Cronograma

| Evento | Etapa | Data prevista |

|---|---|---|

| 1 | Apresentação à CVM do requerimento de registro automático da Oferta | 01/09/2025 |

| 2 | Concessão do registro automático da Oferta pela CVM. | 01/09/2025 |

| 3 | Publicação do Anúncio de Início da Oferta. | 01/09/2025 |

| 4 | Data da 1ª (primeira) liquidação financeira da Oferta. | 05/09/2025 |

| 5 | Data máxima para Publicação do Anúncio de Encerramento da Oferta. | 28/02/2026 |

As datas previstas para os eventos futuros são meramente indicativas e estão sujeitas a alterações, atrasos e antecipações sem aviso prévio, a critério dos Coordenadores. Após a concessão do registro da Oferta pela CVM, qualquer modificação no cronograma deverá ser comunicada à CVM e poderá ser analisada como modificação da Oferta, nos termos do artigo 67 da Resolução CVM 160.

Arquivos

Disclaimer

A RESPONSABILIDADE DO COTISTA DETENTOR DE COTAS É LIMITADA AO VALOR DAS COTAS SUBSCRITAS, NOS TERMOS DO ARTIGO 18 DA PARTE GERAL DA RESOLUÇÃO CVM 175, OBSERVADO O FATOR DE RISCO “RISCO DE PATRIMÔNIO LÍQUIDO NEGATIVO” DESCRITO NA SEÇÃO “FATORES DE RISCO” DO PROSPECTO DEFINITIVO.

O REGISTRO DA PRESENTE OFERTA NÃO IMPLICA, POR PARTE DA CVM, GARANTIA DE VERACIDADE DAS INFORMAÇÕES PRESTADAS OU JULGAMENTO SOBRE A QUALIDADE DO FUNDO, BEM COMO SOBRE AS COTAS DA PRIMEIRA EMISSÃO DISTRIBUÍDAS.

CONSIDERANDO QUE A OFERTA FOI SUBMETIDA AO RITO DE REGISTRO AUTOMÁTICO DE DISTRIBUIÇÃO, OS DOCUMENTOS RELATIVOS ÀS COTAS E À OFERTA NÃO FORAM OBJETO DE REVISÃO PRÉVIA PELA CVM, INCLUINDO, SEM LIMITAÇÃO, TODOS OS DOCUMENTOS DA OFERTA.

OS INVESTIDORES DEVEM LER A SEÇÃO “FATORES DE RISCO” DO PROSPECTO DEFINITIVO.

QUAISQUER OUTRAS INFORMAÇÕES OU ESCLARECIMENTOS SOBRE O FUNDO, AS COTAS, A OFERTA E O PROSPECTO PODERÃO SER OBTIDOS JUNTO À ADMINISTRADORA, GESTORA, COORDENADOR LÍDER E/OU CVM, POR MEIO DOS ENDEREÇOS, TELEFONES E E-MAILS INDICADOS NO PROSPECTO.

Principais Fatores de Risco do Fundo

1.Risco de Mercado

2. Risco de Crédito

3. Risco de Liquidez

4. Riscos Operacionais

1ª Emissão – XP Renda Imobiliária

-

Público-Alvo

Investidor Geral

-

Volume da Oferta

Até R$490.000.000,00

-

Aplicação Mínima

R$1.000,00

-

Preço de Subscrição

R$10,00

MATERIAL PUBLICITÁRIO

Vídeo Publicitário

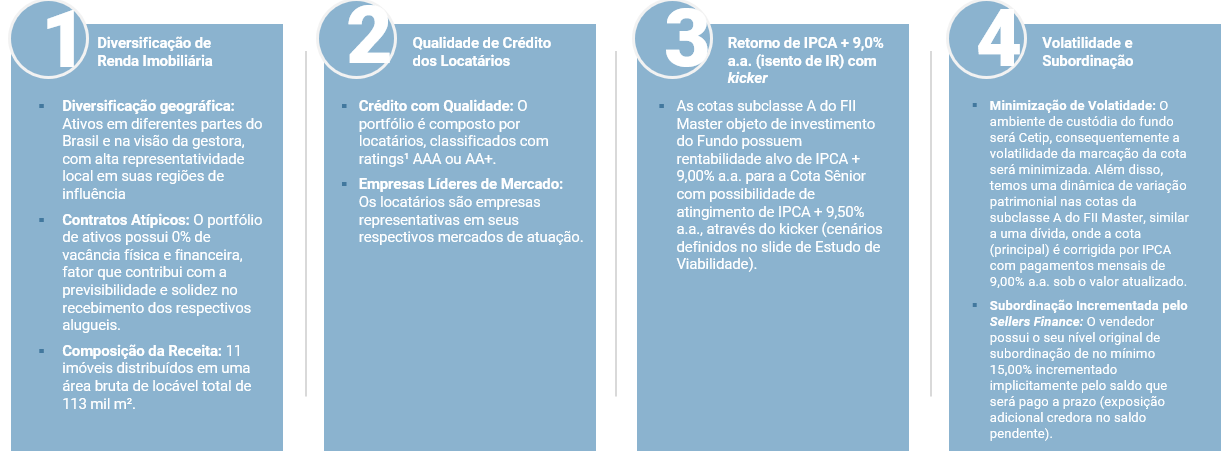

Diferenciais do Fundo

Nota: As informações contidas neste slide tratam da tese de investimento desenvolvida pela Gestora, com base em suas políticas internas. Não há garantia de que potenciais oportunidades estarão disponíveis para a Gestora, nem de que a Gestora será capaz de identificar oportunidades de investimento apropriadas, implementar sua estratégia de investimento, alcançar seus objetivos ou evitar perdas substanciais. Não há garantia de que as informações aqui indicadas não sofram alterações no longo ou curto prazo, podendo ocorrer alterações nas políticas internas de atuação da Gestora. A EXPECTATIVA DE RENTABILIDADE PROJETADA NÃO REPRESENTA E NEM DEVE SER CONSIDERADA A QUALQUER MOMENTO OU SOB QUALQUER HIPÓTESE, COMO PROMESSA, GARANTIA OU SUGESTÃO DE RENTABILIDADE FUTURA. ¹ Segundo dados Fitch.

Fonte: XP Asset / Guardian / Grupo Mateus / BRF

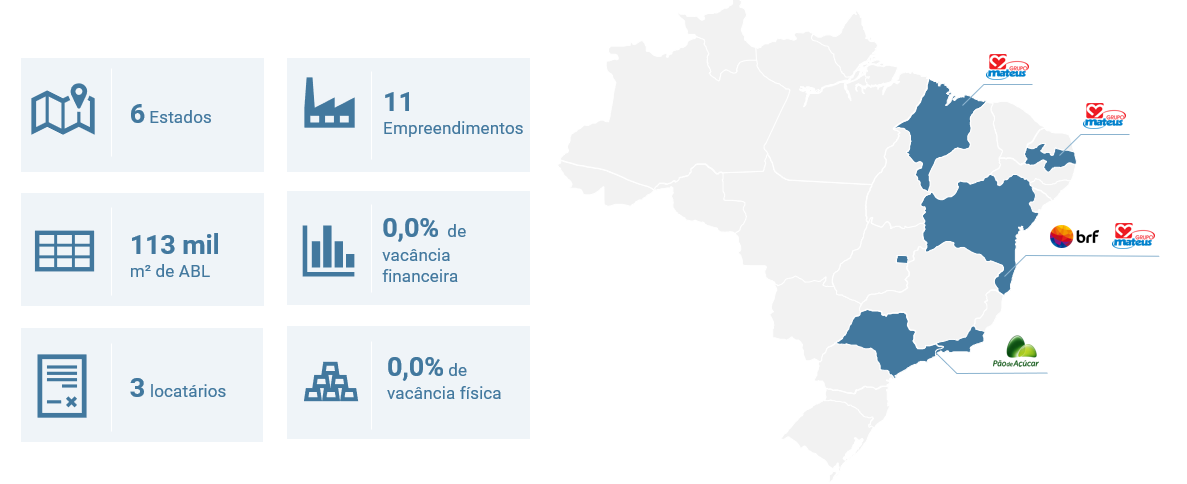

Portfólio

Nota: O pipeline acima é meramente indicativo, sem garantia de que os recursos serão aplicados pelo FII Master necessariamente nestes ativos; Fonte: Guardian | ¹ Segundo a Fitch, todos os inquilinos possuem rating ao menos AA | ² LOG = Logístico; RU = Renda Urbana

AS INFORMAÇÕES APRESENTADAS ESTÃO ATUALIZADAS ATÉ O MOMENTO DE PUBLICAÇÃO DO PRESENTE MATERIAL PUBLICITÁRIO, ESTANDO SUJEITAS A ALTERAÇÕES FORA DO CONTROLE DA GESTORA. TAIS INFORMAÇÕES NÃO DEVEM SER CONSIDERADOS COMO SUGESTÃO DE CRESCIMENTO FUTURO OU QUALQUER FORMA DE GARANTIDA AOS INVESTIDORES

Rating Locatários

O portfólio do FII Master é ancorado por ativos locados a empresas líderes e consolidadas em seus setores, fator que auxilia na solidez e segurança ao fluxo mensal de pagamento de aluguel. Os locatários são companhias de grande porte, com forte capacidade de pagamento e ampla presença nacional, sendo este um fator que auxilia na qualidade de crédito dos contratos e na previsibilidade de aluguéis.

Além disso, todos os contratos de locação são estruturados na modalidade atípica, com prazos mais longos que os contratos típicos e com rigidez nas condições de rescisão.

A combinação de locatários com risco de crédito controlado e contratos atípicos proporciona uma renda mensal de aluguel com resiliência, baixo risco de vacância financeira, inadimplência e forte proteção contra oscilações de mercado.

Nota: O pipeline acima é meramente indicativo, sem garantia de que os recursos serão aplicados pelo FII Master necessariamente nestes ativos; Fonte: Guardian / EXPECTATIVA DE RENTABILIDADE PROJETADA NÃO REPRESENTA E NEM DEVE SER CONSIDERADA, A QUALQUER MOMENTO OU SOB QUALQUER HIPÓTESE, COMO PROMESSA, GARANTIA OU SUGESTÃO DE RENTABILIDADE FUTURA. QUAISQUER INVESTIMENTOS FEITOS POR FUNDOS DE INVESTIMENTO ESTÃO INERENTEMENTE SUJEITOS A INCERTEZAS ECONÔMICAS, DE MERCADO E OUTRAS SIGNIFICATIVAS QUE POSSAM AFETAR NEGATIVAMENTE SEU DESEMPENHO. Dados acima são opinião da gestora. Os dados são oriundos dos links a seguir: https://api.mziq.com/mzfilemanager/v2/d/4d44a134-36cc-4fea-b520-393c4aceabb2/0f3903f1-9d79-3669-656a-27f2a551ce0f?origin=2; https://www.guardian-asset.com/Download.aspx?Arquivo=Xn2N6zZ1eMCWcUXwxO4XYQ==&IdCanal=kVQS3/qrr8IkKyuNNve5Bg==) ; https://www.guardian-asset.com/Download.aspx?Arquivo=Xn2N6zZ1eMCWcUXwxO4XYQ==&IdCanal=kVQS3/qrr8IkKyuNNve5Bg==)

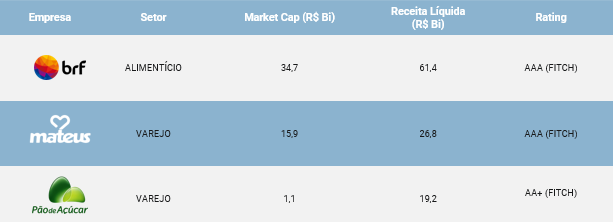

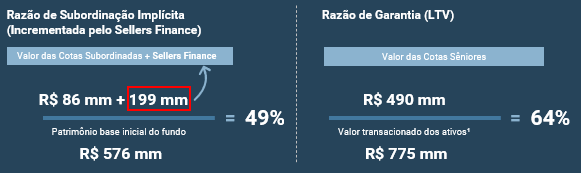

Estrutura da Operação

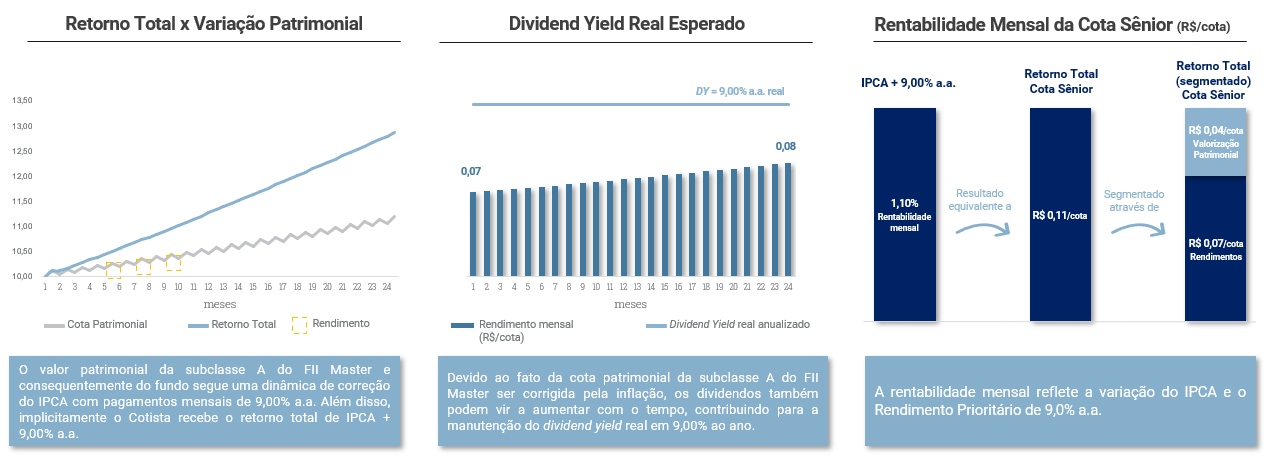

SENIOR (Subclasse A)

É esperado que a cota sênior possa a vir a receber um dividendo mensal de 9,0% a.a., sob o respectivo saldo total atualizado por IPCA mensalmente;

O Feeder é encerrado através da amortização da subclasse A do FII Master do FII MASTER. Para que isso ocorra, o saldo principal atualizado das cotas subclasse A do FII Master são corrigidas por IPCA e pagas prioritariamente aos seus respectivos detentores de cotas, antes de qualquer recebimento das cotas subclasse B do FII Master e do saldo de sellers finance;

Durante o prazo de desinvestimento, caso ocorra a venda do portfólio com a geração de uma rentabilidade superior a 20% nominal a.a. para cota da subclasse B do FII Master, teremos 100% do excedente de preço destinado ao atingimento de IPCA + 9,5% a.a. de retorno para a subclasse A do FII Master. Após o cumprimento dessa rentabilidade para a subclasse A do FII Master, caso ainda tenhamos excedente de preço esse valor será destinado para a remuneração da subclasse B do FII Master.

SUBORDINADA (Subclasse B)

O FII Master possui índice de subordinação mínima de 15%;

Subclasse B do FII Master não recebe qualquer pagamento ou distribuição antes da amortização integral da subclasse A do FII Master e sellers finance;

Subordinação ainda é majorada implicitamente pela presença do sellers finance. O detentor de cotas subordinada também é o vendedor do portfólio (possui exposição credora ao sellers finance da transação).

Fonte XP Asset Management / ¹ Valor precificado pelos ativos na presente transação. | A EXPECTATIVA DE RENTABILIDADE PROJETADA NÃO REPRESENTA E NEM DEVE SER CONSIDERADA, A QUALQUER MOMENTO OU SOB QUALQUER HIPÓTESE, COMO PROMESSA, GARANTIA OU SUGESTÃO DE RENTABILIDADE FUTURA. QUAISQUER INVESTIMENTOS FEITOS POR FUNDOS DE INVESTIMENTO ESTÃO INERENTEMENTE SUJEITOS A INCERTEZAS ECONÔMICAS, DE MERCADO E OUTRAS SIGNIFICATIVAS QUE POSSAM AFETAR NEGATIVAMENTE SEU DESEMPENHO./ Sellers Finance é o conceito usado para descrever o saldo pendente de pagamento que será realizado no mês 60 da operação.

Comportamento Esperado da Cota Sênior do FII Master

Fonte XP Asset Management / ¹ Valor precificado pelos ativos na presente transação. | A EXPECTATIVA DE RENTABILIDADE PROJETADA NÃO REPRESENTA E NEM DEVE SER CONSIDERADA, A QUALQUER MOMENTO OU SOB QUALQUER HIPÓTESE, COMO PROMESSA, GARANTIA OU SUGESTÃO DE RENTABILIDADE FUTURA. QUAISQUER INVESTIMENTOS FEITOS POR FUNDOS DE INVESTIMENTO ESTÃO INERENTEMENTE SUJEITOS A INCERTEZAS ECONÔMICAS, DE MERCADO E OUTRAS SIGNIFICATIVAS QUE POSSAM AFETAR NEGATIVAMENTE SEU DESEMPENHO./ Sellers Finance é o conceito usado para descrever o saldo pendente de pagamento que será realizado no mês 60 da operação.

Características da Oferta

| Fundo | XP Renda Imobiliária Feeder – FII Responsabilidade Limitada |

| Gestor | XP Vista Asset Management LTDA. |

| Administrador e Coordenador Líder | XP Investimentos Corretora de Câmbio, Títulos e Valores Mobiliários S.A. |

| Oferta | Resolução CVM nº 160, sob rito de registro automático – Convênio ANBIMA |

| Volume Base da Oferta | R$ 490.000.000,00 (quatrocentos e noventa milhões de reais) |

| Volume Mínimo | R$ 200.000.000,00 (duzentos milhões de reais) |

| Rateio Investidores Institucionais | Discricionário |

| Rateio Investidores Não Institucionais | Ordem de chegada |

| Público-Alvo | A Classe é destinada a investidores em geral. |

| Preço de Emissão / Custo da Oferta | R$ 10,00 (dez reais) por cota, dos quais R$ 0,39 (trinta e nove centavos) em custo unitário de distribuição. |

| Investimento Mínimo por Investidor | R$ 1.000,00 (mil reais) |

| Prazo do Fundo | Correspondente a 5 (cinco) anos, prorrogável por 1 ano a critério da Gestora |

| Taxa de Administração e Gestão | 1,20 % a.a. (Taxa de Administração e Taxa de Gestão), as quais são arcadas pela Subclasse B do FII Master |

| Taxa de Performance | Não será cobrada Taxa de Performance |

| Subclasses de Cotas | Subclasse única |

| Ambiente de Negociação | Fundo fechado em ambiente de balcão organizado (CETIP) |

| Regime de Colocação | Melhores Esforços |

Cronograma Objetivo da Oferta

| Evento | Etapa | Data prevista |

|---|---|---|

| 1 | Protocolo do Pedido de Registro da Oferta na ANBIMA | 18/06/2025 |

| 2 | Requerimento de Registro Automático da Oferta na CVM Divulgação do Aviso ao Mercado, do Prospecto Preliminar e da Lâmina | 30/06/2025 |

| 3 | Início das apresentações a potenciais Investidores | 01/07/2025 |

| 4 | Início do Período de Coleta de Intenções de Investimento | 07/07/2025 |

| 5 | Obtenção do Registro da Oferta na CVM Divulgação do Anúncio de Início Disponibilização do Prospecto Definitivo | 07/07/2025 |

| 6 | Encerramento do Período de Coleta de Intenções de Investimento | 01/08/2025 |

| 7 | Data de realização do Procedimento de Alocação | 04/08/2025 |

| 8 | Data da Liquidação da Oferta | 05/08/2025 |

| 9 | Data máxima para divulgação do Anúncio de Encerramento | 03/01/2026 |

Arquivos

O Prospecto Definitivo, a Lâmina da Oferta, o Aviso ao Mercado, o Comunicado ao Mercado e o Anúncio de Início estão disponíveis nos seguintes endereços e páginas da rede mundial de computadores da Administradora, da Gestora, dos Coordenadores, da CVM e da B3:

Administradora: https://www.xpi.com.br/administracao-fiduciaria/fundos-de-investimento/index.html (neste website, selecionar o fundo e então, clicar na opção desejada);

Gestora: https://www.xpasset.com.br (neste website, selecionar o fundo, e então clicar no documento desejado);

Coordenador Líder: www.xpi.com.br (neste website, acessar “Produtos e Serviços”; em seguida, selecionar “Oferta Pública Primária de Distribuição da 1ª (primeira) Emissão de Cotas da Classe Única Responsabilidade Limitada do XP Logístico Prime Yield Fundo de Investimento Imobiliário – FII”, e então, clicar na opção desejada);

CVM: https://www.gov.br/cvm/pt-br [gov.br] (A) (neste website acessar “Centrais de Conteúdo”, clicar em “Central de Sistemas da CVM”, clicar em “Ofertas Públicas”, em seguida em “Ofertas Públicas de Distribuição”, em “Ofertas rito automático Resolução CVM 160” clicar em “Consulta de Informações”, buscar por “XP Logístico Prime Yield Fundo de Investimento Imobiliário – FII”, e, então, localizar a opção desejada); ou (B) selecionar “Regulados”, clicar em “Regulados CVM (sobre e dados enviados à CVM), clicar em “Fundos de Investimento” clicar em “Fundos Registrados”, buscar por e acessar “XP LOGÍSTICO PRIME YIELD FUNDO DE INVESTIMENTO IMOBILIÁRIO – FII RESPONSABILIDADE LIMITADA”. Na sequência, clicar em “Documentos Eventuais (Assembleia, Fato Relevante, Prospecto, Regulamento etc.)” e, então, localizar o documento desejado); e

B3: www.b3.com.br [b3.com.br] (neste website clicar em “Produtos e Serviços”, depois clicar “Solução para Emissores”, depois clicar em “Ofertas Públicas de Renda Variável”, depois clicar em “Oferta em Andamento”, depois clicar em “Fundos”, e depois selecionar “XP LOGÍSTICO PRIME YIELD FUNDO DE INVESTIMENTO IMOBILIÁRIO – FII RESPONSABILIDADE LIMITADA” e, então, localizar o documento desejado).

Disclaimer

Antes de tomar uma decisão de investimento na Classe, os potenciais Investidores devem, considerando sua situação financeira, seus objetivos de investimento e o seu perfil de risco, avaliar, cuidadosamente, todas as informações disponíveis no Prospecto e no Regulamento e, em particular, aquelas relativas à política de investimento e composição da carteira da Classe, e aos fatores de risco descritos a seguir, relativos à Classe e ao Fundo, conforme o caso.

Para os fins da seção “Fatores de Risco”, exceto se expressamente indicado de maneira diversa ou se o contexto assim o exigir, a menção ao fato de que um risco, incerteza ou problema poderá causar ou ter ou causará ou terá “efeito adverso” ou “efeito negativo” para a Classe e/ou para o Fundo, conforme o caso, ou expressões similares, significa que tal risco, incerteza ou problema poderá ou poderia causar efeito adverso relevante nos negócios, na situação financeira, nos resultados operacionais, no fluxo de caixa, na liquidez e/ou nos negócios atuais e futuros do Fundo e/ou da Classe, bem como no preço das Cotas. Expressões similares incluídas nesta seção devem ser compreendidas nesse contexto.

As aplicações realizadas na Classe e pela Classe não contam com garantia da Administradora, do Coordenador Líder, da Gestora, do Fundo Garantidor de Crédito (“FGC”) ou de qualquer mecanismo de seguro, podendo ocorrer, inclusive, perda total do patrimônio da Classe e, consequentemente, do capital investido pelos Cotistas.

Os investimentos da Classe estão, por sua natureza, sujeitos a flutuações típicas do mercado, risco de crédito, risco sistêmico, condições adversas de liquidez e negociação atípica nos mercados de atuação e, ainda que a Administradora mantenha sistema de gerenciamento de riscos, não há garantia de completa eliminação da possibilidade de perdas para a Classe e para os Cotistas.

RECOMENDA-SE AOS INVESTIDORES INTERESSADOS QUE CONTATEM SEUS CONSULTORES JURÍDICOS E FINANCEIROS ANTES DE INVESTIR NAS COTAS.

LEIA O PROSPECTO, A LÂMINA E O REGULAMENTO, EM ESPECIAL A SEÇÃO “FATORES DE RISCO"

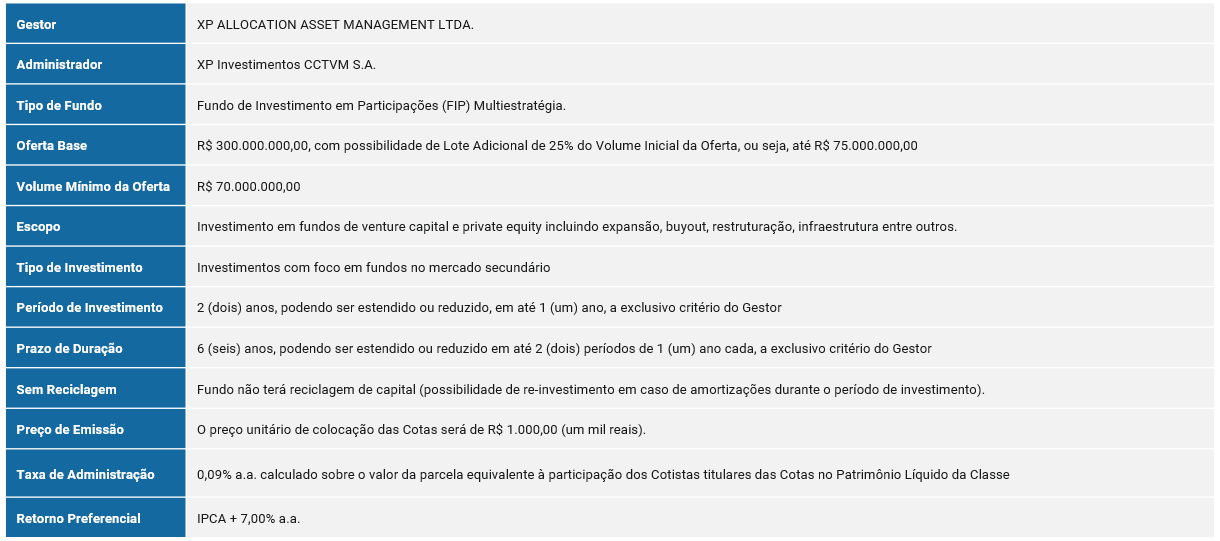

XP Selection Prime FIP (1ª Emissão)

-

Público-Alvo

Investidor Qualificado

-

Montante Inicial*

R$300.000.000,00

-

Montante Mínimo

R$70.000.000,00

-

Preço de Emissão

R$1.000,00

*Com possibilidade de Lote Adicional de Até 25%

MATERIAL PUBLICITÁRIO

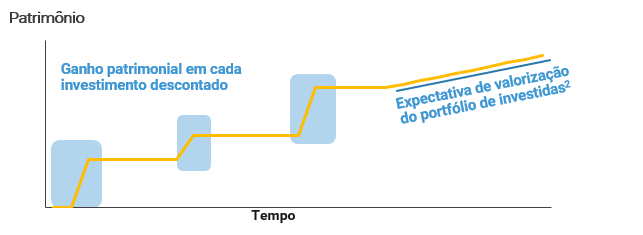

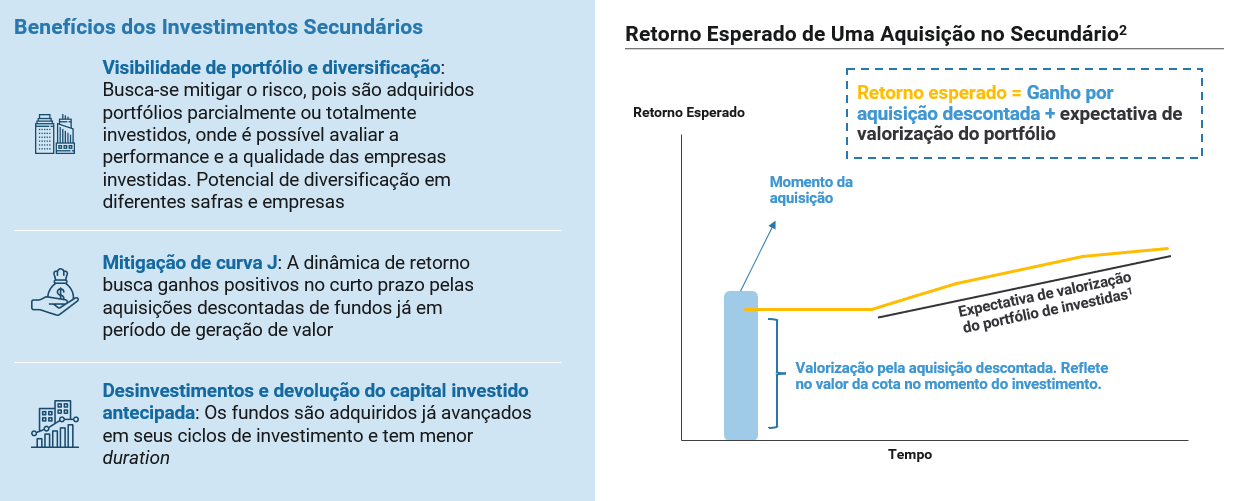

Sumário Executivo

O fundo busca adquirir cotas de FIPs no mercado secundário de fundos alternativos, principalmente Private Equity, por um valor descontado.

Curva de Valorização Patrimonial Esperada do Fundo¹

Mitigação de Curva J²

Potencial de valorização da cota no dia posterior a cada investimento pela dinâmica de precificação das aquisições descontadas.

Diversificação²

Auferir ganhos de capital na reciclagem do portfólio com compressão de taxa e valorização de ativos.

Visibilidade do portfólio²

Investimento em portfólios parcialmente e totalmente investidos, com visibilidade de performance das companhias. Avaliação e projeção de cada ativo pelo time de investimentos especialista e dedicado.

Desinvestimentos no curto prazo²

Investimentos em fundos já avançados em seus ciclos - com duration menor e expectativa de retorno de capital já nos primeiros anos do fundo - viabilizam desinvestimentos em prazo mais curto que a indústria de alternativos.

Janela de oportunidade²

Conjunturas especificas abrem janelas de oportunidades no mercado secundário. São momentos específicos de intersecção entre ciclos econômicos longos de baixa liquidez e investidores institucionais motivados para venda.

Fonte: Gestora. 1 – Sem considerar períodos de extensão. 2 – Investimentos alternativos também são passiveis de remarcações negativas. 3 – Opinião da Gestora. A EXPECTATIVA DE RETORNO PROJETADA, NÃO REPRESENTA E NEM DEVE SER CONSIDERADA, A QUALQUER MOMENTO OU SOB QUALQUER HIPÓTESE, COMO PROMESSA, GARANTIA OU SUGESTÃO DE RENTABILIDADE FUTURA OU DE ISENÇÃO DE RISCOS AOS COTISTAS. AS INFORMAÇÕES PRESENTES NESTE SLIDE SÃO BASEADAS EM SIMULAÇÕES E OS RESULTADOS REAIS PODERÃO SER SIGNIFICATIVAMENTE DIFERENTES. As informações contidas neste slide tratam-se da tese de investimento desenvolvido pelo Gestor com base em suas políticas internas. Não há garantia de que potenciais oportunidades estarão disponíveis para o Gestor, nem de que o Gestor será capaz de identificar oportunidades de investimento apropriadas, implementar sua estratégia de investimento, alcançar seus objetivos ou evitar perdas substanciais. Não há garantia de que as informações aqui indicadas não sofram alterações no longo ou curto prazo, podendo ocorrer alterações nas políticas internas de atuação da Gestora. https://www.blackrock.com/institutions/en-us/insights/the-case-for-secondaries; acesso em 14/04/2025.

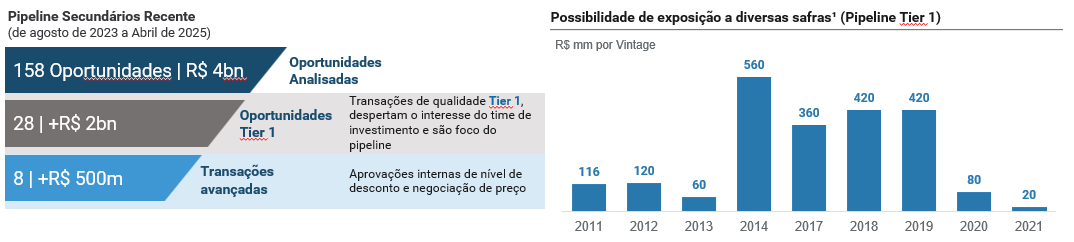

O XP Selection Prime Possui Pipeline com Anos de Construção

Desenvolvido desde 2021 por um time experiente. Já analisamos mais de 270 oportunidades no mercado secundário.

Alcance da XP, da XP Asset e relacionamentos do time de gestão com investidores institucionais e gestoras de alternativos permitiu a construção de um pipeline tier 1 de aproximadamente R$ 2 bilhões, que é o foco para alocação do novo veículo.

Tamanho do pipeline busca trazer flexibilidade na negociação de desconto e seleção dos melhores ativos. Com as oportunidades que temos em negociação, buscaremos viabilizar a *alocação completa do fundo em um curto espaço de tempo*.

Fonte: Gestora. Não há garantia de que potenciais oportunidades estarão disponíveis para a Gestora, nem de que a Gestora será capaz de identificar oportunidades de investimento apropriadas, implementar sua estratégia de investimento, alcançar seus objetivos ou evitar perdas substanciais. Não há garantia de que as informações aqui indicadas não sofram alterações no longo ou curto prazo, podendo ocorrer alterações nas políticas internas de atuação da Gestora.* Opinião da Gestora.

Fonte: Gestora. Nota: 1.Na opinião da gestora 2. Retorno referente a remarcação do cheque especifico da transação, não do fundo como um todo. NÃO OBSTANTE O EXPOSTO ACIMA NÃO HÁ GARANTIA DE QUE A GESTORA CONSEGUIRÁ DESTINAR OS RECURSOS ORIUNDOS DA OFERTA DE FORMA PREVISTA NO ESTUDO DE VIABILIDADE DESSA FORMA, O PIPELINE ACIMA É MERAMENTE INDICATIVO E, CASO OS RECURSOS OBTIDOS PELA OFERTA SEJAM SUPERIORES AOS RECURSOS NECESSÁRIOS PARA A AQUISIÇÃO DOS ATIVOS, OS RECURSOS CAPTADOS POR MEIO DA OFERTA SERÃO DESTINADOS PARA A AQUISIÇÃO DE ATIVOS, AINDA NÃO DEFINIDOS ATÉ A PRESENTE DATA QUALQUER RENTABILIDADE ESPERADA PREVISTA NÃO REPRESENTA E NEM DEVE SER CONSIDERADA, A QUALQUER MOMENTO E SOB QUALQUER HIPÓTESE, COMO PROMESSA, GARANTIA OU SUGESTÃO DE RENTABILIDADE FUTURA MÍNIMA OU GARANTIDA AOS INVESTIDORES.

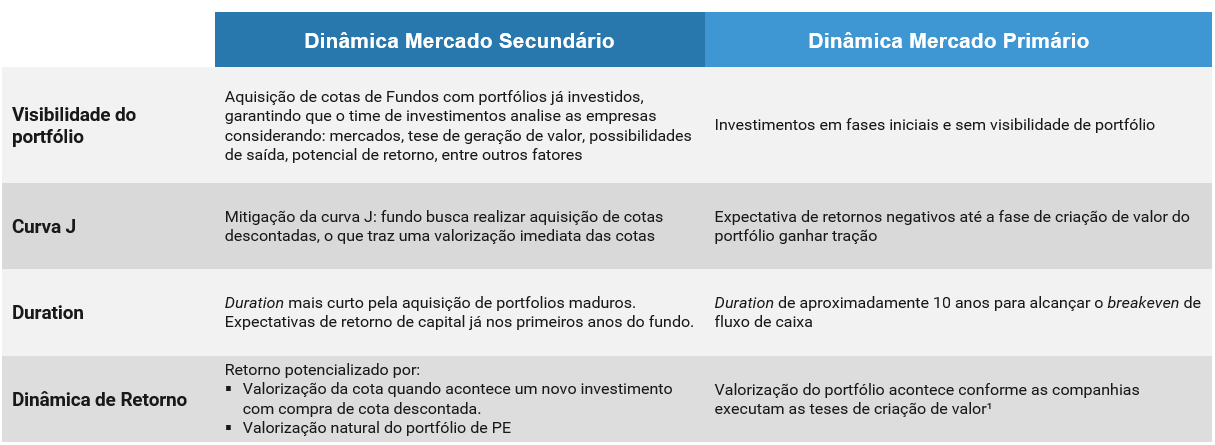

Mercado Secundário Traz Benefícios Quando Comparado ao Mercado Primário

Fonte: Gestora. https://www.blackrock.com/institutions/en-us/insights/the-case-for-secondaries; acesso em 14/04/2025; https://www.investopedia.com/terms/b/blind_pool.asp acesso em 14/04/2025. 1 – https://www.moonfare.com/pe-masterclass/understanding-key-aspects-pe-investments acesso em 14/04/2025.

Mercado Secundário Traz Benefícios Quando Comparado ao Mercado Primário

Fonte: Gestora / Nota: 1. movimento de crescimento ilustrativo, investimentos alternativos também são passiveis de remarcações negativas; 2. Considera uma única aquisição no secundário. As Análises aqui contidas são baseadas na visão do Gestor em relação a desempenhos de tendências macroeconômicas, além de diversos modelos, estimativas e premissas adotadas pelo Gestor, incluindo estimativas e premissas sobre potenciais eventos futuros. O desempenho real pode não ser igual ao estimado. Não há garantia de que as análises do Gestor se materializem, bem como não há garantia de alcançar o retorno esperado. O desempenho passado não é garantia de desempenho futuro. Fonte: https://www.blackrock.com/institutions/en-us/insights/the-case-for-secondaries, acesso em 14/04/2025.

Termos Indicativos

Cronograma

Arquivos

Disclaimer

O Prospecto Definitivo, a Lâmina e o Anúncio de Início estão, bem como o Anúncio de Encerramento estará, disponíveis nas páginas da rede mundial de computadores da Administradora, do Coordenador Líder, da CVM, da Gestora e da B3, nos websites indicados abaixo:

Administradora: https://www.xpi.com.br/administracao-fiduciaria/index.html (neste website clicar em “Fundos de Investimento”, buscar por “XP Selection Prime Fundo de Investimento em Participações” e, então, clicar na opção desejada);

Coordenador Líder: www.xpi.com.br (neste website clicar em “Produtos e Serviços”, depois clicar em “Oferta Pública”, em seguida clicar em “Oferta Pública de Distribuição da 1ª (Primeira) Emissão de Cotas do XP Selection Prime Fundo de Investimento em Participações” e, então, clicar na opção desejada);

Gestora: www.xpasset.com.br (neste website clicar em “Fundos” , depois clicar em “FIP, FIDC e Listados”, em seguida buscar por “XP Selection Prime Fundo de Investimento em Participações” e, então, clicar na opção desejada);

CVM: www.gov.br/cvm/pt-br (A) (neste website localizar a seção “Centrais de Conteúdo”, clicar em “Central de Sistemas da CVM”, na seção “Mais Acessados” clicar em “Ofertas Públicas”, clicar em “Ofertas Registradas ou Dispensadas”, selecionar o ano “2025”, localizar a opção “Quotas de FIP/FIC-FIP” e, sem seguida, clicar no valor descrito na coluna “Primárias – Volume em R$” da referida linha, e em seguida, localizar o “XP Selection Prime Fundo de Investimento em Participações”, e, então, clicar no documento desejado); ou (B) selecionar “Regulados”, clicar em “Regulados CVM (sobre e dados enviados à CVM), clicar em “Fundos de Investimento” clicar em “Fundos Registrados”, buscar por e acessar “XP Selection Prime Fundo de Investimento em Participações”. Na sequência, clicar em “Documentos Eventuais (Assembleia, Fato Relevante, Prospecto, Regulamento etc.)” e, então, localizar o documento desejado); e

B3: https://www.gov.br/cvm/pt-br (na página principal, clicar em “Regulados”, clicar em “Regulados CVM (sobre e dados enviados à CVM)”, “Fundos de Investimento” clicar em “Fundos Registrados”, buscar por e acessar “XP Selection Prime Fundo de Investimento em Participações”. Selecione “aqui” para acesso ao sistema Fundos.NET, e, então, clicar na opção desejada).

Maiores informações sobre a distribuição da Oferta, podem ser obtidas junto ao Coordenador Líder ou a CVM, nos endereços indicados no Anúncio de Início e no Prospecto Definitivo.

As Cotas não contarão com classificação de risco conferida por agência classificadora de risco em funcionamento no país.

A RESPONSABILIDADE DO COTISTA DETENTOR DE COTAS É LIMITADA AO VALOR DAS COTAS SUBSCRITAS, NOS TERMOS DO ARTIGO 18 DA PARTE GERAL DA RESOLUÇÃO CVM 175, OBSERVADO O FATOR DE RISCO “RISCO DE PATRIMÔNIO LÍQUIDO NEGATIVO” DESCRITO NA SEÇÃO “FATORES DE RISCO” DO PROSPECTO DEFINITIVO.

O REGISTRO DA PRESENTE OFERTA NÃO IMPLICA, POR PARTE DA CVM, GARANTIA DE VERACIDADE DAS INFORMAÇÕES PRESTADAS OU JULGAMENTO SOBRE A QUALIDADE DO FUNDO, BEM COMO SOBRE AS COTAS DA PRIMEIRA EMISSÃO DISTRIBUÍDAS.

CONSIDERANDO QUE A OFERTA FOI SUBMETIDA AO RITO DE REGISTRO AUTOMÁTICO DE DISTRIBUIÇÃO, OS DOCUMENTOS RELATIVOS ÀS COTAS E À OFERTA NÃO FORAM OBJETO DE REVISÃO PRÉVIA PELA CVM, INCLUINDO, SEM LIMITAÇÃO, TODOS OS DOCUMENTOS DA OFERTA.

OS INVESTIDORES DEVEM LER A SEÇÃO “FATORES DE RISCO” DO PROSPECTO DEFINITIVO.

QUAISQUER OUTRAS INFORMAÇÕES OU ESCLARECIMENTOS SOBRE O FUNDO, AS COTAS, A OFERTA E O PROSPECTO PODERÃO SER OBTIDOS JUNTO À ADMINISTRADORA, GESTORA, COORDENADOR LÍDER E/OU CVM, POR MEIO DOS ENDEREÇOS, TELEFONES E E-MAILS INDICADOS NO PROSPECTO.

Principais Fatores de Risco do Fundo

1.Risco de Liquidez dos ativos integrantes da Carteira do Fundo;

2.Pagamento Condicionado aos Retornos dos Ativos da Classe;

3.Restrições ao Resgate de Cotas e Liquidez Reduzida no Mercado Secundário;

4.Risco de Patrimônio Líquido Negativo e Responsabilidade dos Cotistas;

5. Risco relacionado ao Fundo DI e ao Mecanismo de controle de chamadas de capital.

LEIA O PROSPECTO, A LÂMINA E O REGULAMENTO DO FUNDO ANTES DE ACEITAR A OFERTA, EM ESPECIAL A SEÇÃO FATORES DE RISCO

XP Log Prime Yield (1ª Emissão)

-

Público-Alvo

Investidor Geral

-

Volume da Oferta

Até R$355.000.000,00

-

Investimento Mínimo

R$1.000,00

-

Preço de Emissão

R$10,00

MATERIAL PUBLICITÁRIO

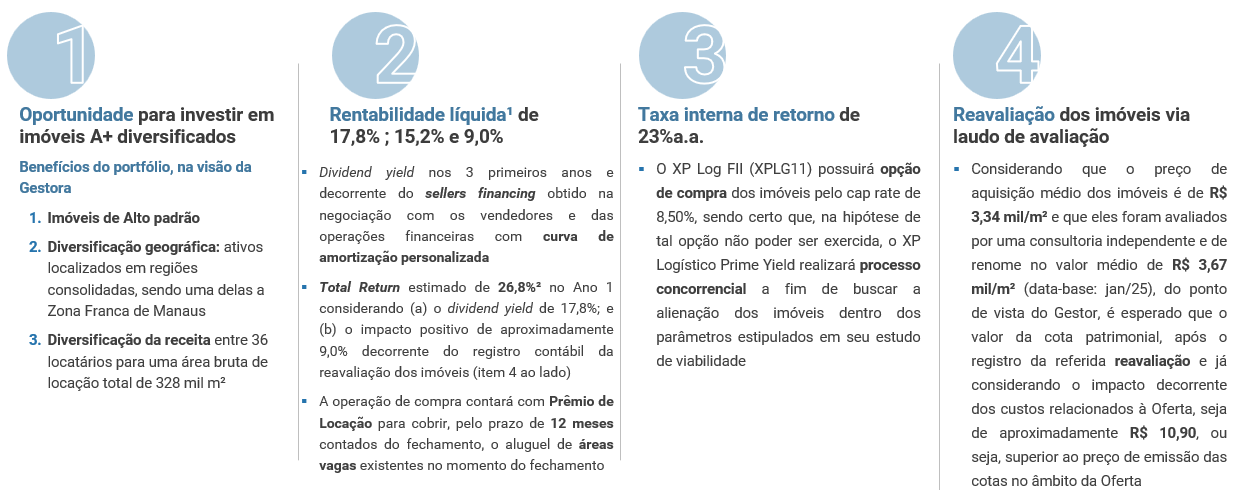

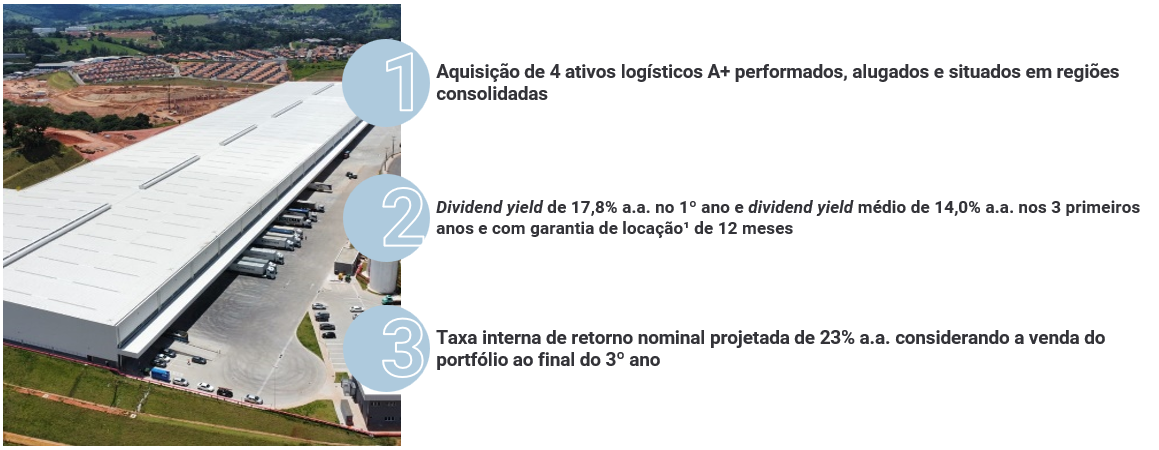

Motivos para investir no fundo, na visão da Gestora

Nota: As informações contidas neste slide tratam da tese de investimento desenvolvida pela Gestora, com base em suas políticas internas. Não há garantia de que potenciais oportunidades estarão disponíveis para a Gestora, nem de que a Gestora será capaz de identificar oportunidades de investimento apropriadas, implementar sua estratégia de investimento, alcançar seus objetivos ou evitar perdas substanciais. Não há garantia de que as informações aqui indicadas não sofram alterações no longo ou curto prazo, podendo ocorrer alterações nas políticas internas de atuação da Gestora. A EXPECTATIVA DE RENTABILIDADE PROJETADA NÃO REPRESENTA E NEM DEVE SER CONSIDERADA A QUALQUER MOMENTO OU SOB QUALQUER HIPÓTESE, COMO PROMESSA, GARANTIA OU SUGESTÃO DE RENTABILIDADE FUTURA.

Fonte: XP Asset. ¹Conforme Estudo de Viabilidade. ²Considera a soma entre o dividend yield do Ano 1 e o impacto positivo na cota patrimonial decorrente do registro contábil da reavaliação dos imóveis realizada com base em laudo de avaliação emitido por consultoria independente de renome.

Distribuição de Renda

Fundo tem o objetivo de geração de renda recorrente para os cotistas.

Ganho de Capital

Auferir ganhos de capital na reciclagem do portfólio com compressão de taxa e valorização de ativos.

Benefício Fiscal

Isenção de IR sobre rendimentos distribuídos para pessoas físicas.

Acessibilidade

Tickets acessíveis para Investimentos no setor Imobiliário, na visão da gestora.

Gestão Profissional

Time de investimentos com experiência no setor de FII, CRI, Tijolo, Renda Fixa e Gestão de Fundos de Investimento.

Diversificação de Risco e Região

Investimento em diversos segmentos do setor e regiões consolidadas ou com tendência de crescimento econômico e populacional, ainda com baixa oferta de capital.

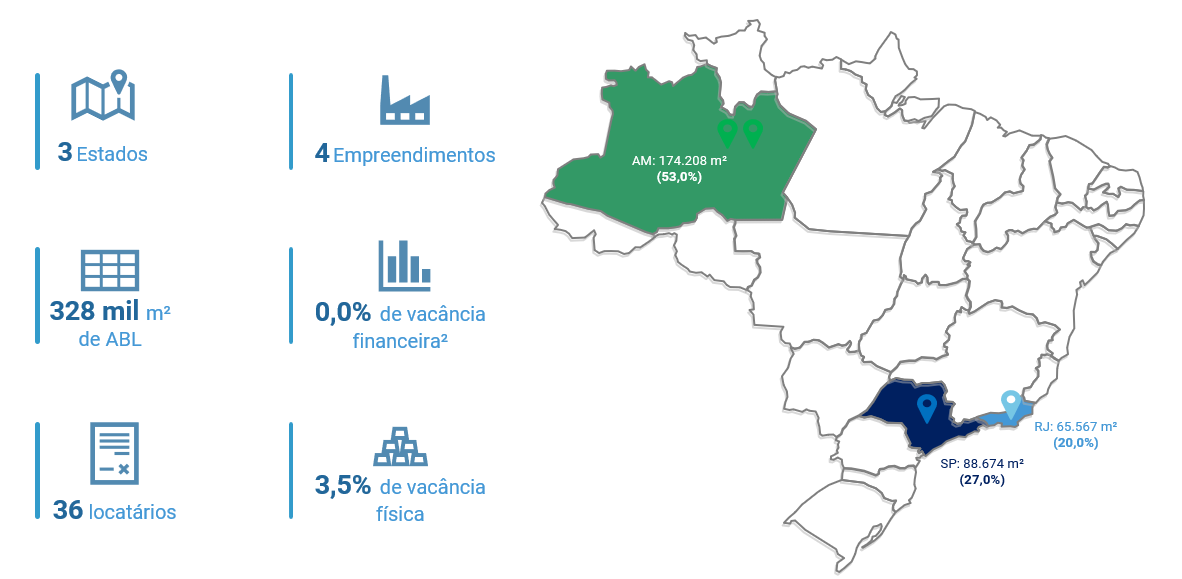

Portfólio¹

Fonte: Hines

Fonte: XP Asset Management. ¹Considera Lote Adicional e Aquisição de Cajamar. ²Na hipótese de na data de fechamento existirem áreas locáveis vacantes nos ativos em decorrência de rescisão dos contratos de locação, o Vendedor deverá pagar ao Fundo, mensalmente, a partir da data de fechamento, uma renda mínima garantida proporcional às áreas locáveis vacantes e calculada com base no valor por metro quadrado médio dos contratos de locação vigentes à época da data de fechamento ("RMG"). Esta obrigação perdurará (i) durante o prazo de 12 meses contados da data de fechamento ou (ii) até que as áreas locáveis vacantes sejam alugadas, dos dois o que ocorrer primeiro. Na hipótese de, durante do prazo da RMG, as áreas locáveis vacantes serem parcialmente alugadas e os respectivos aluguéis passarem a ser pagos, o valor mensal da RMG será deduzido de tais aluguéis.

AS INFORMAÇÕES APRESENTADAS ESTÃO ATUALIZADAS ATÉ O MOMENTO DE PUBLICAÇÃO DO PRESENTE MATERIAL PUBLICITÁRIO, ESTANDO SUJEITAS A ALTERAÇÕES FORA DO CONTROLE DA GESTORA. TAIS INFORMAÇÕES NÃO DEVEM SER CONSIDERADOS COMO SUGESTÃO DE CRESCIMENTO FUTURO OU QUALQUER FORMA DE GARANTIDA AOS INVESTIDORES

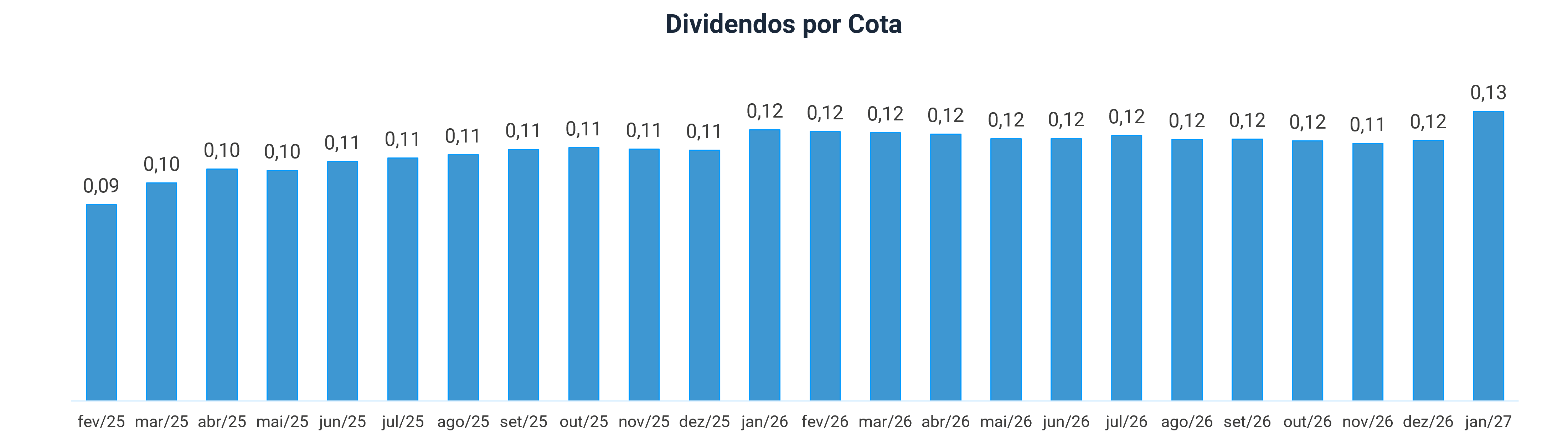

Destinação de Recursos

A EXPECTATIVA DE DISTRIBUIÇÃO DE RENDIMENTOS NÃO REPRESENTA E NEM DEVE SER CONSIDERADA, A QUALQUER MOMENTO OU SOB QUALQUER HIPÓTESE, COMO PROMESSA, GARANTIA OU SUGESTÃO DE RENTABILIDADE FUTURA OU DE ISENÇÃO DE RISCOS AOS COTISTAS. AS INFORMAÇÕES PRESENTES NESTE MATERIAL PUBLICITÁRIO SÃO BASEADAS EM SIMULAÇÕES E OS RESULTADOS REAIS PODERÃO SER SIGNIFICATIVAMENTE DIFERENTES

Fonte: XP Asset Management. Valores estimados com base nas premissas adotadas pelo Gestor e que estão indicadas no Estudo de Viabilidade. ¹Na hipótese de na data de fechamento existirem áreas locáveis vacantes nos ativos em decorrência de rescisão dos contratos de locação, o Vendedor deverá pagar ao Fundo, mensalmente, a partir da data de fechamento, uma renda mínima garantida proporcional às áreas locáveis vacantes e calculada com base no valor por metro quadrado médio dos contratos de locação vigentes à época da data de fechamento ("RMG"). Esta obrigação perdurará (i) durante o prazo de 12 meses contados da data de fechamento ou (ii) até que as áreas locáveis vacantes sejam alugadas, dos dois o que ocorrer primeiro. Na hipótese de, durante do prazo da RMG, as áreas locáveis vacantes serem parcialmente alugadas e os respectivos aluguéis passarem a ser pagos, o valor mensal da RMG será deduzido de tais aluguéis.

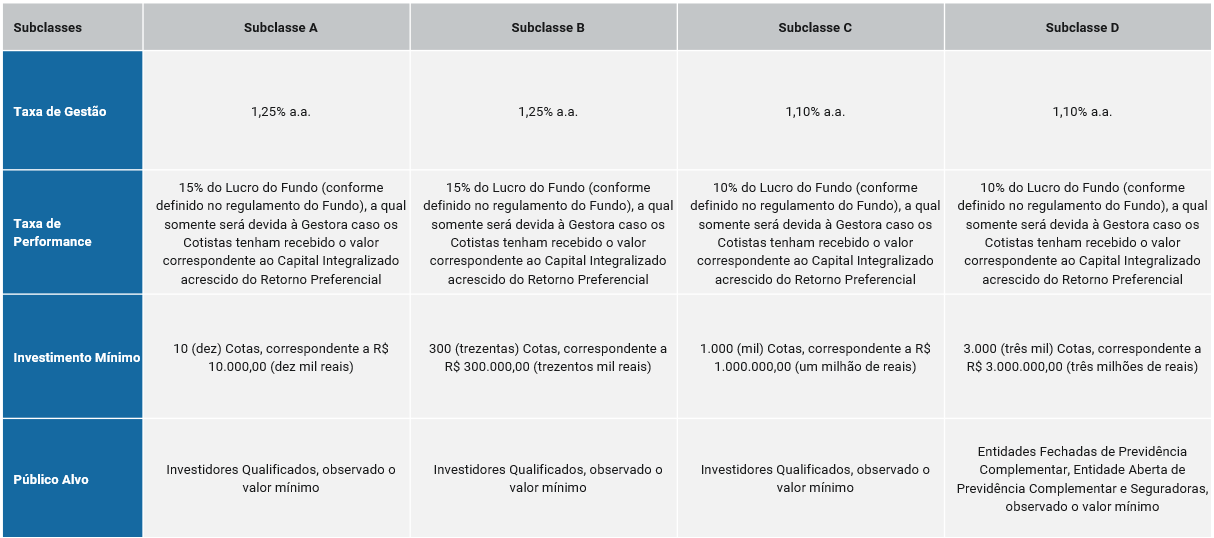

Características da Oferta

| Fundo | XP Logístico Prime Yield Fundo de Investimento Imobiliário – FII Responsabilidade Limitada |

| Gestor | XP Vista Asset Management LTDA. |

| Administrador e Coordenador Líder | XP Investimentos Corretora de Câmbio, Títulos e Valores Mobiliários S.A. |

| Oferta | Resolução CVM nº 160, sob rito de registro automático – Convênio ANBIMA |

| Volume Base da Oferta | Inicialmente, R$ 355.000.000,00 (trezentos e cinquenta e cinco milhões de reais), com possibilidade de lote adicional de até 25%, ou seja, R$ 88.750.000,00 (oitenta e oito milhões, setecentos e cinquenta mil reais) |

| Volume Mínimo | R$ 120.000.000,00 (cento e vinte milhões de reais) |

| Rateio Investidores Institucionais | Discricionário |

| Rateio Investidores Não Institucionais | Ordem de chegada |

| Público-Alvo | A Classe é destinada a investidores em geral. |

| Preço de Emissão / Custo da Oferta | R$ 10,00 (dez reais) por cota, dos quais R$ 0,424 (quarenta e dois centavos, aproximadamente) em custo unitário de distribuição. |

| Investimento Mínimo por Investidor | R$ 1.000,00 (mil reais) |

| Prazo do Fundo | Correspondente a 5 (cinco) anos, prorrogável por 2 anos, sendo o 1º (primeiro) ano a critério da Gestora e o 2º (segundo) ano mediante aprovação da Assembleia Geral de Cotistas. |

| Taxa de Administração e Gestão | 1,20 % a.a. (Taxa de Administração e Taxa de Gestão) |

| Taxa de Performance | Não será cobrada Taxa de Performance |

| Subclasses de Cotas | Subclasse única |

| Ambiente de Negociação | Fundo fechado em ambiente de balcão organizado |

| Regime de Colocação | Melhores Esforços |

Cronograma Objetivo da Oferta

| Evento | Etapa | Data prevista |

|---|---|---|

| 1 | Protocolo do Pedido de Registro da Oferta na ANBIMA | 15/01/2025 |

| 2 | Requerimento de Registro Automático da Oferta na CVM Divulgação do Aviso ao Mercado, do Prospecto Preliminar e da Lâmina | 27/01/2025 |

| 3 | Início das apresentações a potenciais Investidores | 28/01/2025 |

| 4 | Início do Período de Coleta de Intenções de Investimento | 03/02/2025 |

| 5 | Obtenção do Registro da Oferta na CVM Divulgação do Anúncio de Início Disponibilização do Prospecto Definitivo | 05/02/2025 |

| 6 | Encerramento do Período de Coleta de Intenções de Investimento | 27/02/2025 |

| 7 | Data de realização do Procedimento de Alocação | 28/02/2025 |

| 8 | Data da Liquidação da Oferta | 07/03/2025 |

| 9 | Data máxima para divulgação do Anúncio de Encerramento | 04/08/2025 |

Arquivos

O Prospecto Definitivo, a Lâmina da Oferta, o Aviso ao Mercado, o Comunicado ao Mercado e o Anúncio de Início estão disponíveis nos seguintes endereços e páginas da rede mundial de computadores da Administradora, da Gestora, dos Coordenadores, da CVM e da B3:

Administradora: https://www.xpi.com.br/administracao-fiduciaria/fundos-de-investimento/index.html (neste website, selecionar o fundo e então, clicar na opção desejada);

Gestora: https://www.xpasset.com.br (neste website, selecionar o fundo, e então clicar no documento desejado);

Coordenador Líder: www.xpi.com.br (neste website, acessar “Produtos e Serviços”; em seguida, selecionar “Oferta Pública Primária de Distribuição da 1ª (primeira) Emissão de Cotas da Classe Única Responsabilidade Limitada do XP Logístico Prime Yield Fundo de Investimento Imobiliário – FII”, e então, clicar na opção desejada);

CVM: https://www.gov.br/cvm/pt-br [gov.br] (A) (neste website acessar “Centrais de Conteúdo”, clicar em “Central de Sistemas da CVM”, clicar em “Ofertas Públicas”, em seguida em “Ofertas Públicas de Distribuição”, em “Ofertas rito automático Resolução CVM 160” clicar em “Consulta de Informações”, buscar por “XP Logístico Prime Yield Fundo de Investimento Imobiliário – FII”, e, então, localizar a opção desejada); ou (B) selecionar “Regulados”, clicar em “Regulados CVM (sobre e dados enviados à CVM), clicar em “Fundos de Investimento” clicar em “Fundos Registrados”, buscar por e acessar “XP LOGÍSTICO PRIME YIELD FUNDO DE INVESTIMENTO IMOBILIÁRIO – FII RESPONSABILIDADE LIMITADA”. Na sequência, clicar em “Documentos Eventuais (Assembleia, Fato Relevante, Prospecto, Regulamento etc.)” e, então, localizar o documento desejado); e

B3: www.b3.com.br [b3.com.br] (neste website clicar em “Produtos e Serviços”, depois clicar “Solução para Emissores”, depois clicar em “Ofertas Públicas de Renda Variável”, depois clicar em “Oferta em Andamento”, depois clicar em “Fundos”, e depois selecionar “XP LOGÍSTICO PRIME YIELD FUNDO DE INVESTIMENTO IMOBILIÁRIO – FII RESPONSABILIDADE LIMITADA” e, então, localizar o documento desejado).

Disclaimer

Antes de tomar uma decisão de investimento na Classe, os potenciais Investidores devem, considerando sua situação financeira, seus objetivos de investimento e o seu perfil de risco, avaliar, cuidadosamente, todas as informações disponíveis no Prospecto e no Regulamento e, em particular, aquelas relativas à política de investimento e composição da carteira da Classe, e aos fatores de risco descritos a seguir, relativos à Classe e ao Fundo, conforme o caso.

Para os fins da seção “Fatores de Risco”, exceto se expressamente indicado de maneira diversa ou se o contexto assim o exigir, a menção ao fato de que um risco, incerteza ou problema poderá causar ou ter ou causará ou terá “efeito adverso” ou “efeito negativo” para a Classe e/ou para o Fundo, conforme o caso, ou expressões similares, significa que tal risco, incerteza ou problema poderá ou poderia causar efeito adverso relevante nos negócios, na situação financeira, nos resultados operacionais, no fluxo de caixa, na liquidez e/ou nos negócios atuais e futuros do Fundo e/ou da Classe, bem como no preço das Cotas. Expressões similares incluídas nesta seção devem ser compreendidas nesse contexto.

As aplicações realizadas na Classe e pela Classe não contam com garantia da Administradora, do Coordenador Líder, da Gestora, do Fundo Garantidor de Crédito (“FGC”) ou de qualquer mecanismo de seguro, podendo ocorrer, inclusive, perda total do patrimônio da Classe e, consequentemente, do capital investido pelos Cotistas.

Os investimentos da Classe estão, por sua natureza, sujeitos a flutuações típicas do mercado, risco de crédito, risco sistêmico, condições adversas de liquidez e negociação atípica nos mercados de atuação e, ainda que a Administradora mantenha sistema de gerenciamento de riscos, não há garantia de completa eliminação da possibilidade de perdas para a Classe e para os Cotistas.

RECOMENDA-SE AOS INVESTIDORES INTERESSADOS QUE CONTATEM SEUS CONSULTORES JURÍDICOS E FINANCEIROS ANTES DE INVESTIR NAS COTAS.

LEIA O PROSPECTO, A LÂMINA E O REGULAMENTO, EM ESPECIAL A SEÇÃO “FATORES DE RISCO"

1ª Emissão – Multi Renda FII (MRFA11)

-

Público-Alvo

Investidor Geral

-

Volume da Oferta

Até R$600.000.000,00

-

Aplicação Mínima

R$5.000,00

-

Preço de Emissão

R$10,00

MATERIAL PUBLICITÁRIO

Vídeo Publicitário

Tese de Investimento do Fundo

Distribuição de Renda

Fundo tem o objetivo de geração de renda recorrente para os cotistas.

Ganho de Capital

Auferir ganhos de capital na reciclagem do portfólio com compressão de taxa e valorização de ativos.

Benefício Fiscal

Isenção de IR sobre rendimentos distribuídos para pessoas físicas.

Acessibilidade

Tickets acessíveis para Investimentos no setor Imobiliário, na visão da gestora.

Gestão Profissional

Time de investimentos com experiência no setor de FII, CRI, Tijolo, Renda Fixa e Gestão de Fundos de Investimento.

Diversificação de Risco e Região

Investimento em diversos segmentos do setor e regiões consolidadas ou com tendência de crescimento econômico e populacional, ainda com baixa oferta de capital.

Fonte: XP Asset Management. Imagens meramente ilustrativas. AS INFORMAÇÕES CONTIDAS NESTE SLIDE TRATAM-SE DA TESE DE INVESTIMENTO DESENVOLVIDO PELA GESTORA COM BASE EM SUAS POLÍTICAS INTERNAS. NÃO HÁ GARANTIA DE QUE POTENCIAIS OPORTUNIDADES ESTARÃO DISPONÍVEIS PARA A GESTORA, NEM DE QUE A GESTORA SERÁ CAPAZ DE IDENTIFICAR OPORTUNIDADES DE INVESTIMENTO APROPRIADAS, IMPLEMENTAR SUA ESTRATÉGIA DE INVESTIMENTO, ALCANÇAR SEUS OBJETIVOS OU EVITAR PERDAS SUBSTANCIAIS. NÃO HÁ GARANTIA DE QUE AS INFORMAÇÕES AQUI INDICADAS NÃO SOFRAM ALTERAÇÕES NO LONGO OU CURTO PRAZO, PODENDO OCORRER ALTERAÇÕES NAS POLÍTICAS INTERNAS DE ATUAÇÃO DA GESTORA.

Destinação de Recursos¹

Segue abaixo pipeline meramente indicativo

Fonte: XP Asset Management. Notas: (1) Parte dos ativos mencionado acima, estão em fase de estruturação e podem ter descasamento entre a data de investimento com a data de captação, no entanto, já estão refletidos no estudo de viabilidade.

NÃO OBSTANTE O EXPOSTO ACIMA NÃO HÁ GARANTIA DE QUE A GESTORA CONSEGUIRÁ DESTINAR OS RECURSOS ORIUNDOS DA OFERTA DE FORMA PREVISTA NO ESTUDO DE VIABILIDADE DESSA FORMA, O PIPELINE ACIMA É MERAMENTE INDICATIVO E, CASO OS RECURSOS OBTIDOS PELA OFERTA SEJAM SUPERIORES AOS RECURSOS NECESSÁRIOS PARA A AQUISIÇÃO DOS ATIVOS, OS RECURSOS CAPTADOS POR MEIO DA OFERTA SERÃO DESTINADOS PARA A AQUISIÇÃO DE ATIVOS, AINDA NÃO DEFINIDOS ATÉ A PRESENTE DATA

QUALQUER RENTABILIDADE ESPERADA PREVISTA NÃO REPRESENTA E NEM DEVE SER CONSIDERADA, A QUALQUER MOMENTO E SOB QUALQUER HIPÓTESE, COMO PROMESSA, GARANTIA OU SUGESTÃO DE RENTABILIDADE FUTURA MÍNIMA OU GARANTIDA AOS INVESTIDORES

Estudo de Viabilidade Econômica do Fundo | Premissas

Fonte: XP Asset Management. Notas: (1) Rentabilidade esperada não é liquida para o cotista. AS PROJEÇÕES ACIMA NÃO REPRESENTAM E NEM DEVEM SER CONSIDERADAS, A QUALQUER MOMENTO OU SOB QUALQUER HIPÓTESE, COMO PROMESSA, GARANTIA OU SUGESTÃO DE RESULTADO FUTURO. OS CÁLCULOS FORAM REALIZADOS COM BASE EM ESTIMATIVAS E PREMISSAS DA GESTORA

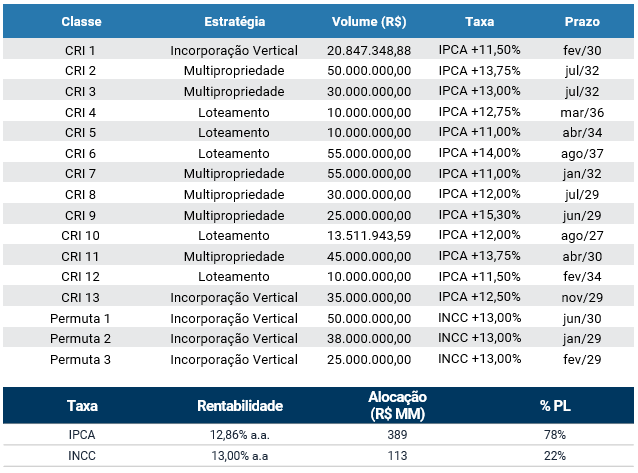

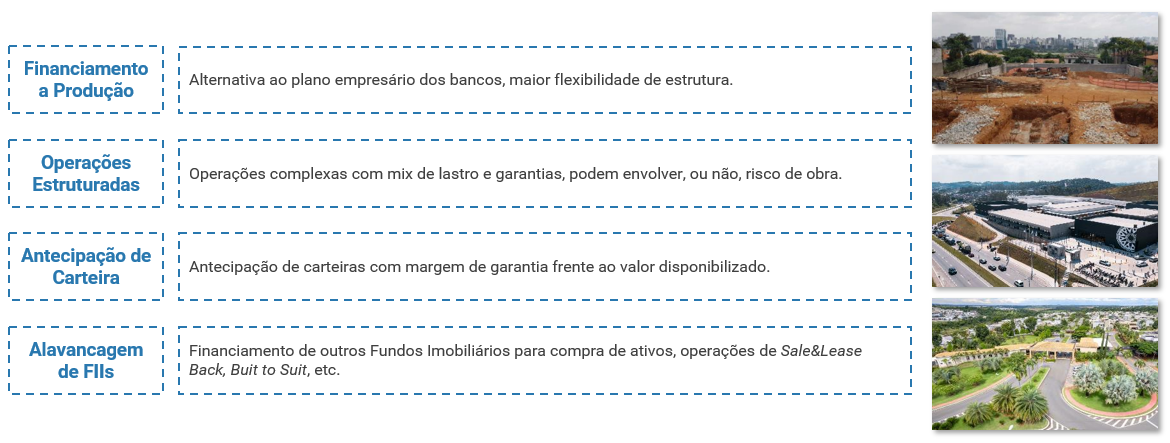

Alocação da Carteira | CRIs

Os Certificados de Recebíveis Imobiliários (CRIs) viabilizam a captação de recursos para financiar transações do mercado imobiliário e são alternativa as fontes convencionais. Com estruturas diversas, os CRIs podem se configurar com diferentes lastros imobiliários e diferentes garantias atreladas. São exemplos de operações do book majoritário do Fundo:

Fonte: XP Asset Management. Imagens meramente ilustrativas. AS INFORMAÇÕES CONTIDAS NESTE SLIDE TRATAM-SE DA TESE DE INVESTIMENTO DESENVOLVIDO PELA GESTORA COM BASE EM SUAS POLÍTICAS INTERNAS. NÃO HÁ GARANTIA DE QUE POTENCIAIS OPORTUNIDADES ESTARÃO DISPONÍVEIS PARA A GESTORA, NEM DE QUE A GESTORA SERÁ CAPAZ DE IDENTIFICAR OPORTUNIDADES DE INVESTIMENTO APROPRIADAS, IMPLEMENTAR SUA ESTRATÉGIA DE INVESTIMENTO, ALCANÇAR SEUS OBJETIVOS OU EVITAR PERDAS SUBSTANCIAIS. NÃO HÁ GARANTIA DE QUE AS INFORMAÇÕES AQUI INDICADAS NÃO SOFRAM ALTERAÇÕES NO LONGO OU CURTO PRAZO, PODENDO OCORRER ALTERAÇÕES NAS POLÍTICAS INTERNAS DE ATUAÇÃO DA GESTORA.

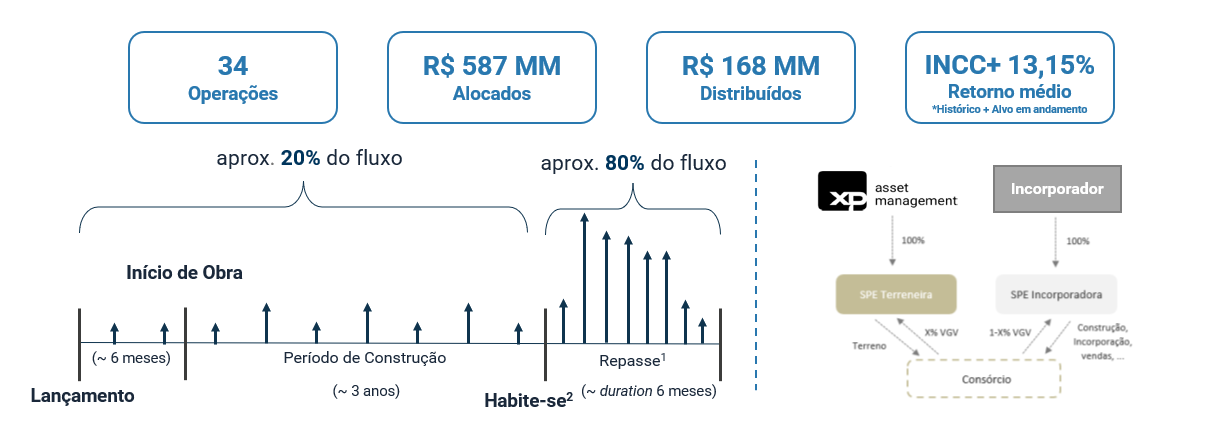

Alocação da Carteira | Permutas Financeiras

O fluxo de caixa das obras oriundas das permutas financeiras são fluxos recorrentes, no entanto, oscilam em função da dinâmica das parcelas pagas pelos compradores das unidades. Na visão do gestor, mesmo que não sejam uniformes e mensais como a maioria dos CRIs, tais fluxos não devem ser enquadrados como esporádicos, ou não recorrentes, como ganhos de capital, apenas seguem a dinâmica natural dos pagamentos pelos mutuários em empreendimentos de incorporações residenciais, uma vez que o Fundo segue o regime de caixa para a distribuição de seus rendimentos. Em geral, das unidades autônomas dos projetos que são vendidas, aproximadamente 20% a 30% são recebidos pela SPE (veículo detido pelo Fundo que, por sua vez, detém as unidades autônomas do projeto) durante o período de obra e, após o habite-se, os 70% a 80% remanescentes são recebidos em um prazo médio de 6 meses. Abaixo pode ser observado a demonstração da dinâmica do fluxo de caixa e exemplo de estrutura proposta.

Fonte: XP Asset Management. Data Base Agosto/24 - Maxi Renda FII, fundo com a mesma equipe de gestão e estratégia semelhante.

1) Período em que os adquirentes das unidades autônomas quitam seus fluxos financeiros com a SPE detida pelo Fundo.

2) Habite-se é a formalização da conclusão da obra, momento esse que os adquirentes recebem as chaves após a quitação, “Repasse”.

AS INFORMAÇÕES CONTIDAS NESTE SLIDE TRATAM-SE DA TESE DE INVESTIMENTO DESENVOLVIDO PELA GESTORA COM BASE EM SUAS POLÍTICAS INTERNAS. NÃO HÁ GARANTIA DE QUE POTENCIAIS OPORTUNIDADES ESTARÃO DISPONÍVEIS PARA A GESTORA, NEM DE QUE A GESTORA SERÁ CAPAZ DE IDENTIFICAR OPORTUNIDADES DE INVESTIMENTO APROPRIADAS, IMPLEMENTAR SUA ESTRATÉGIA DE INVESTIMENTO, ALCANÇAR SEUS OBJETIVOS OU EVITAR PERDAS SUBSTANCIAIS. NÃO HÁ GARANTIA DE QUE AS INFORMAÇÕES AQUI INDICADAS NÃO SOFRAM ALTERAÇÕES NO LONGO OU CURTO PRAZO, PODENDO OCORRER ALTERAÇÕES NAS POLÍTICAS INTERNAS DE ATUAÇÃO DA GESTORA.

Características da Oferta

| Fundo | Multi Renda Fundo de Investimento Imobiliário |

| Tipo Anbima | FII Papel Híbrido, Gestão Ativa / Segmento: Multicategoria |

| Gestor | XP Vista Asset Management LTDA. |

| Administrador | Fundo de Investimento Imobiliário |

| Categoria | XP Investimentos CCTVM |

| Coordenador Líder | XP Investimentos Corretora de Câmbio, Títulos e Valores Mobiliários S.A. |

| Emissão | Resolução CVM nº 160, sob rito de registro automático |

| Público-Alvo | A Oferta será destinada ao Público Geral |

| Prazo do Fundo | O Fundo terá prazo indeterminado |

| Preço de Emissão | R$ 10,00 (dez reais) |

| Volume Base da Oferta | Inicialmente, R$ 600.000.000,00 (seiscentos milhões de reais), com possibilidade de lote adicional de até 25% |

| Quantidade Inicial da Oferta | Inicialmente, 60.000.000 (sessenta milhões) de Cotas |

| Volume Mínimo | R$ 80.000.000,00 (oitenta milhões de reais) |

| Investimento Mínimo Investidor | O valor mínimo a ser subscrito no contexto da Oferta será de 500 (quinhentas) Cotas, totalizando a importância de R$5.000,00 (cinco mil reais) por Investidor |

| Regime de Colocação | Melhores esforços |

| Taxa Global | A Classe está sujeita à taxa global de 0,95% (noventa e cinco centésimos por cento) ao ano sobre o Patrimônio Líquido, para pagamento da remuneração devida à Administradora (“Taxa de Administração”), à Gestora (“Taxa de Gestão”) e aos distribuidores pela prestação de serviços contínua à Classe (“Taxa Máxima de Distribuição”) |

| Taxa Máxima de Custódia | 0,15% (quinze centésimos por cento) ao ano sobre o Patrimônio Líquido |

| Taxa de Performance | 10% sobre o que exceder 100% do CDI |

Cronograma Objetivo da Oferta

| Evento | Etapa | Data prevista |

|---|---|---|

| 1 | Protocolo do Pedido de Registro da Oferta na ANBIMA | 23/12/2024 |

| 2 | Requerimento de registro automático da Oferta na CVM Divulgação deste Aviso ao Mercado e da Lâmina Disponibilização do Prospecto Preliminar | 06/01/2025 |

| 3 | Início das apresentações a potenciais Investidores | 07/01/2025 |

| 4 | Início do Período de Coleta de Intenções de Investimento | 13/01/2025 |

| 5 | Obtenção do Registro da Oferta na CVM Divulgação do Anúncio de Início Disponibilização do Prospecto Definitivo | 15/01/2025 |

| 6 | Encerramento do Período de Coleta de Intenções de Investimento | 30/01/2025 |

| 7 | Data de realização do Procedimento de Alocação | 31/01/2025 |

| 8 | Data da Liquidação da Oferta | 05/02/2025 |

| 9 | Data máxima para divulgação do Anúncio de Encerramento | 14/07/2025 |

Arquivos

Principais Fatores de Risco

1. Riscos relacionados a fatores macroeconômicos relevantes e política governamental;

2. Riscos relacionados à rentabilidade da Classe;

3. Risco de não materialização das perspectivas contidas nos documentos da Oferta;

4. Risco de crédito; e

5. Risco de vacância, rescisão de contratos de locação e revisão do valor do aluguel

Disclaimer

A EXPECTATIVA DE RENTABILIDADE PROJETADA NÃO REPRESENTA E NEM DEVE SER CONSIDERADA A QUALQUER MOMENTO OU SOB QUALQUER HIPÓTESE, COMO PROMESSA, GARANTIA OU SUGESTÃO DE RENTABILIDADE FUTURA. OS CÁLCULOS FORAM REALIZADOS COM BASE EM ESTIMATIVAS E PREMISSAS DA GESTORA.

O Prospecto Definitivo, a Lâmina da Oferta, o Aviso ao Mercado, o Anúncio de Início, o Anúncio de Encerramento e quaisquer comunicados ao mercado relativos aos eventos relacionados à Oferta, poderão ser obtidas junto aos Coordenadores ou, conforme o caso, nos websites do Coordenador Contratado, do Administrador, do Gestor, da CVM e Fundos.Net escritos abaixo:

Administradora: https://www.xpi.com.br/administracao-fiduciaria/index.html (neste website, selecionar “Fundos de Investimento”, procurar por “Multi Renda Fundo de Investimento Imobiliário” e, então, clicar na opção desejada);

Coordenador Líder: www.xpi.com.br (neste website clicar em “Produtos e Serviços”, depois clicar em “Oferta Pública”, em seguida clicar em “Oferta Pública de Distribuição da Primeira Emissão de Cotas da Classe Única do Multi Renda Fundo de Investimento Imobiliário” e, então, clicar na opção desejada);

Gestora: www.xpasset.com.br (neste website, acessar “Documentos”; em seguida, selecionar “Documentos de Oferta”; acessar “Multi Renda Fundo de Investimento Imobiliário”; e então, clicar na opção desejada);

CVM: https://www.gov.br/cvm/pt-br (neste website acessar “Centrais de Conteúdo”, clicar em “Central de Sistemas da CVM”, clicar em “Ofertas Públicas”, em seguida em “Ofertas Públicas de Distribuição”, clicar em “Ofertas Registradas ou Dispensadas”, selecionar o ano “2025”, em seguida clicar em “Quotas de Fundo Imobiliário”, buscar por Multi Renda Fundo de Investimento Imobiliário”, e, então, clicar na opção desejada); e

Fundos.NET, administrado pela B3: https://www.gov.br/cvm/pt-br (na página principal, clicar em “Regulados”, clicar em “Regulados CVM (sobre e dados enviados à CVM)”, “Fundos de Investimento” clicar em “Consulta a informações de fundos”, em seguida em “Fundos Registrados”, buscar por e acessar “Multi Renda Fundo de Investimento Imobiliário. Selecione “aqui” para acesso ao sistema Fundos.NET, e, então, clicar na opção desejada).

LEIA O PROSPECTO, A LÂMINA E O REGULAMENTO, EM ESPECIAL A SEÇÃO “FATORES DE RISCO"

XP Infra V FIP-IE (1ª Emissão) – Institucional

-

Público-Alvo

Investidor Qualificado

-

Volume da Oferta

Até R$200.000.000,00

-

Volume Mínimo

R$50.000.000,00

-

Preço de Subscrição

R$1.000,00

MATERIAL PUBLICITÁRIO: LEIA O PROSPECTO DEFINITIVO E O REGULAMENTO DO FUNDO ANTES DE ACEITAR A OFERTA, EM ESPECIAL A SEÇÃO DE “FATORES DE RISCO”.

Vídeo Publicitário

FIP-IE com estratégia de ganho de capital buscando investimento via M&As leilões, privatizações e desenvolvimento de projetos greenfield;

Fundo realiza investimentos tanto via aquisição de participação em empresas como dívidas high yield;

Objetivo de investir em 4-5 ativos.

Características da Oferta

| Oferta | Oferta Pública (Resolução CVM nº 160) com Rito Automático |

| Emissão | 1ª Emissão de Cotas da Classe A Infraestrutura Responsabilidade Limitada Classe de Investimento em Cotas de FIP do XP Infra V Feeder Fundo de Investimento em Participações |

| Coordenador Líder | XP Investimentos Corretora de Câmbio, Títulos e Valores Mobiliários S.A. |

| Administrador | XP Investimentos Corretora de Câmbio, Títulos e Valores Mobiliários S.A. |

| Assessores Legais | Mattos Filho (Gestora e Fundo) e Lefosse (Coordenador Líder) |

| Regime de Colocação | Melhores esforços de colocação |

| Volume Base da Oferta | R$ 200.000.000,00, com possibilidade de lote adicional de até 25%, podendo chegar a R$ 250.000.000,00 |

| Volume Mínimo | R$ 50.000.000,00 |

| Preço de Subscrição | R$ 1.000,00 |

| Público-Alvo | Investidores Qualificados |

| Skin-in-the-game | 3% (três por cento) ou 5% (cinco por cento) do Patrimônio Líquido, nos termos do Prospecto |

Cronograma Indicativo

| Evento | Etapa | Data prevista¹ ² ³ |

|---|---|---|

| 1 | Registro automático da Oferta na CVM | 05/06/2024 |

| 2 | Divulgação deste Anúncio de Início Disponibilização do Prospecto e da Lâmina | 05/06/2024 |

| 3 | Início das Apresentações para Potenciais Investidores (roadshow) | 06/06/2024 |

| 4 | Início do Período de Subscrição | 12/06/2024 |

| 5 | Divulgação do Primeiro Comunicado de Modificação da Oferta Disponibilização das novas versões do Prospecto e da Lâmina | 29/08/2024 |

| 6 | Início do Primeiro Período de Desistência | 30/08/2024 |

| 7 | Encerramento do Primeiro Período de Desistência | 05/09/2024 |

| 8 | Divulgação deste Segundo Comunicado de Modificação da Oferta Disponibilização das novas versões do Prospecto e da Lâmina | 15/10/2024 |

| 9 | Início do Segundo Período de Desistência | 16/10/2024 |

| 10 | Encerramento do Segundo Período de Desistência | 22/10/2024 |

| 11 | Encerramento do Período de Subscrição | 27/11/2024 |

| 12 | Procedimento de Alocação Data de Subscrição das Cotas da Oferta | 28/11/2024 |

| 13 | Data Máxima para Encerramento da da Oferta e divulgação do Anúncio de Encerramento | 02/12/2024 |

¹ As datas previstas para os eventos futuros são meramente indicativas e estão sujeitas a alterações, suspensões, prorrogações, antecipações e atrasos, sem aviso prévio, a critério do Coordenador Líder Qualquer modificação no cronograma da distribuição deverá ser comunicada à CVM e poderá ser analisada como modificação da Oferta, seguindo o disposto nos artigos 67 e 69 da Resolução CVM 160

² Caso ocorram alterações das circunstâncias, revogação ou modificação da Oferta, tal cronograma poderá ser alterado A revogação, suspensão, cancelamento ou modificação da Oferta será imediatamente divulgada nas páginas da rede mundial de computadores do Coordenador Líder, do Administrador, do Gestor, da B 3 e da CVM, por meios ao menos iguais aos utilizados para divulgação do Prospecto e do Anúncio de Início, conforme disposto no artigo 69 da Resolução CVM 160